El impuesto sobre sociedades supone el principal impuesto al que las empresas deben hacer frente a la finalización del ejercicio fiscal, siendo este impuesto, uno de los más relevantes a nivel fiscal para la administración pública.

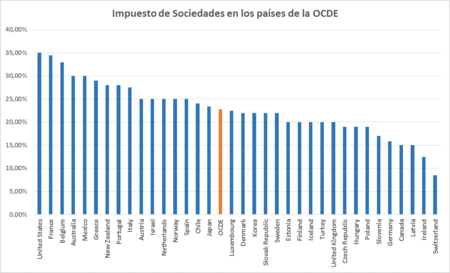

Para los gobiernos, el impuesto sobre sociedades junto a unas infraestructuras de calidad y una seguridad jurídica consolidada, es uno de los grandes elementos para atraer capital y ser foco de inversiones. En la OCDE destacan dos países, que mantienen el impuesto de sociedades por debajo del 15%, éstos son, Irlanda con una tasa del 12,5% y Suiza cuya tasa federal es del 8,5%.

Sin embargo, en promedio, el los países que forman la OCDE el tipo de gravamen del impuesto sobre sociedades es del 22,82%. Por encima de este promedio tenemos un total de dieciséis países y entre ellos, sólo cinco mantienen una tasa estándar sobre el impuesto de sociedades por encima del 30%. Pero... ¿Cuáles son esos países?

Estados Unidos, el país de la OCDE cuyo impuesto de sociedades es más elevado

Quizá pueda sorprender a muchos pero el país de la OCDE que tiene una fiscalidad más agresiva a través del impuesto de sociedades es Estados Unidos cuya tasa estándar se encuentra en el 35%.

El tipo de gravamen federal de impuesto a las sociedades oscila del 15% al 35% según los ingresos de la empresa. A pesar de ello, los diferentes estados y localidades pueden añadir impuestos sobre la renta que van desde menos del 1% al 12%, por esa razón, la tasa impositiva efectiva total puede, incluso, alcanzar el 39,5%.

Cada uno de los cincuenta estados ha diseñado su propio impuesto de sociedades pero todos ellos guardan importantes similitudes, ya que ningún estado se ha aventurado a reinventar el impuesto de sociedades federal, regulado en el Internal Reuenue Code (código tributario estadounidense).

También es justo comentar que a través de los créditos fiscales a la investigación y desarrollo, aparatos de eficiencia energética, vehículos de motor eléctrico y demás se generan incentivos fiscales. Por su parte, se accede a ciertas deducciones para ciertas actividades locales de producción, contabilizando los gastos comerciales y la depreciación, amortización y pérdidas.

Francia, un tipo sobre sociedades del 33,3% y una fijación impositiva a la gran empresa

El sistema fiscal francés es territorial, es decir, tanto los residentes como no residentes son gravados sobre su ingreso generado en Francia y sobre las ganancias que provienen de empresas francesas. Por otra parte, hay que señalar que los ingresos generados fuera del país, en términos generales, no están sujetos a impuestos.

El impuesto de sociedades francés se ubica en el 33,3%, el segundo más alto de la OCDE. Sin embargo, en aquellas empresas cuyo volumen de negocios supera el 7,63 millones de euros pagan un plus del 3,3% en concepto de seguridad social de impuesto de sociedades si la base imponible es igual o superior a 763.000 euros.

Existen dos aspectos destacables del impuesto sobre sociedades francés. El primero es que los primeros 38.120 euros son gravados mediante una tasa del 15%, y el resto por el tipo general del 33,3%. El segundo es que aquellas empresas con ingresos superiores a 250 millones de euros reciben un recargo del 10,7% a través del impuesto de sociedades.

Bélgica, impuesto sobre sociedades del 33% y exención en acciones

El impuesto de sociedades belga se encuentra en la actualidad en el 33%, el tercer más alto de la OCDE. A pesar de ello, existen ciertos tipos reducidos a partir del 24,25% para aquellas empresas que tengan unos ingresos menores a 355.500 euros.

Las ganancias de capital comúnmente son gravadas mediante la tasa normal del impuesto a sociedades. No obstante, existen excepciones, como los beneficios por acciones que gozan de una exoneración.

De hecho, si los dividendos sobre las acciones quedan ajustados a unos parámetros fiscales y ciertos requisitos del plazo de retención, queda exentos pero sujetos a un impuesto independiente del 0,421%.

Australia, y su impuesto del 30% sobre sociedades y hasta el 40% por renta petrolífera

En Australia, el impuesto de sociedades queda establecido mediante una tasa del 30% pero para aquellas empresas que mantienen un volumen de negocios por debajo de 2 millones de dólares australianos, el tipo impositivo es del 28,5%.

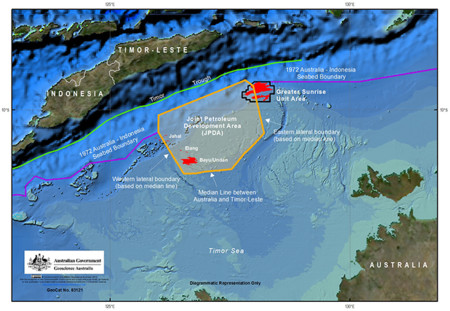

La renta petrolífera australiana está sujeta a un impuesto de sociedades más agresivo. Y es que para aquellos proyectos petrolíferos australianos efectuados tanto en tierra como mar, con la única excepción de la zona Petroleum Development, se les aplica un impuesto de sociedades del 40%.

Si hablamos de las rentas capitales, aquellos que sean residentes fiscales tienen que hacer frente al impuesto al capital con una tasa de 30% sobre los beneficios de capital netos a nivel mundial.

Asimismo, si una sociedad australiana tiene, como mínimo, el 10% del capital de una sociedad extranjera durante un período determinado, las ganancias o pérdidas en capital por la venta de las acciones de la sociedad pueden ser deducidas.

México, la inflación sí importa en su esquema fiscal

Si nos adentramos en la legislación mexicana, una de las características más notorias de su legislación en materia tributaria, es que reconoce los beneficios y pérdidas generadas en las empresas por el efecto de la inflación.

Dicho ésto, y al igual que Australia, también mantienen un tipo impositivo sobre sociedades del 30% para todas las empresas del país, pero sin ningún tipo de excepción.

No obstante, la mayoría de los impuestos en México son administrados a nivel federal. A pesar de que los estados tienen posibilidades limitadas para ofrecer estímulos fiscales, sigue habiendo competencia entre ellos para cada uno de ellos se posicione con el objetivo de atraer inversión extranjera.

Ver 13 comentarios