Ocho bancos europeos de los 91 bancos supervisados fueron incapaces de superar las pruebas de solvencia diseñadas para evaluar si podían resistir a una nueva crisis económica. Pero estas pruebas no miden el impacto de los CDS y no han sido del todo transparentes dado que sólo midió al 60% de los activos bancarios europeos, lo que lleva a preguntarse ¿qué pasa con el otro 40%?. Para el caso español, las pruebas han sido más rigurosas dado que se ha testeado a un 95% de la banca. De la banca alemana se testeó sólo el 60%, lo que puede inducir que ese 40% ausente está en problemas. Incluso, este miércoles, se retiró de las pruebas el Landesbank Hessen-Turingia, conocido como Helaba. No hay mejor forma de aprobar, que no presentarse a la prueba.

Para el caso español, las cinco entidades españolas rechazadas por la EBA (Autoridad Bancaria Europea), que no alcanzaron el 5% mínimo de capital, ya lo habían sido por el propio Banco de España: CatalunyaCaixa, Pastor, CAM, Unnim y Caja3 (Caja de la Inmaculada, Caja Badajoz y Caja Círculo Católico de Burgos). Las otras tres entidades que no superaron la prueba son dos bancos griegos (EFG Eurobank y ATEBank) y el banco auistríaco VolksBank.

El Banco de España señaló que los cinco bancos rechazados no necesitan capital adicional, dado que ese sector bancario está en proceso de reestructuración. A nivel europeo, se esperaba una cantidad mayor de rechazos en la banca, con a lo menos 15 entidades requiriendo auxilio por más de 10.000 millones de euros. Y los requerimientos de capital para las ocho entidades rechazadas llegan apenas a la cuarta parte de lo esperado: 2.500 millones de euros. ¿Dónde queda el resto? Una opinión sincera indica que los requerimientos reales serán, a lo menos, diez veces la cifra indicada, algo que se hará patente en el otoño europeo.

Antes de ir al detalle de la gráfica que he extraído del Informe del BEA, hay que señalar que estas pruebas de solvencia fueron diseñadas después de la caída de Lehman Brothers y su planteamiento consiste en imaginar escenarios negativos en algunas variables fundamentales del desempeño macroeconómico, como una caída en el PIB, una caída en los precios de las acciones, una devaluación del dólar o una contracción en el mercado inmobiliario. A los bancos que participaron en la prueba se les exigió un mínimo de 5 por ciento de capital social como un colchón financiero.

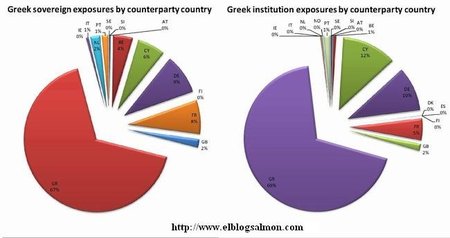

Lo anterior es importante porque en ninguna parte se toma en cuenta el impacto de los CDS sobre la deuda soberana. Y no se trata de algo menor, pues los CDS constituyen hoy el principal detonador de la virulencia en los mercados. En el caso griego, el 67% de la deuda soberana está en bancos griegos, el 9% en bancos alemanes y el 8% en bancos franceses. Pero a su vez, la deuda de los bancos griegos está comprometida con el BCE, es decir con el DeutscheBank, lo que hace más candente el peligro.

¿Ayudará en algo esta nueva prueba de solvencia? Recordemos que en los test de estrés del año pasado se le dio un certificado de buena salud a los bancos irlandeses… sólo un mes antes de que el sistema se derrumbara.

Más información | El País, Pruebas de solvencia Banca de España, Pruebas de solvencia bancos europeos

Ver 9 comentarios