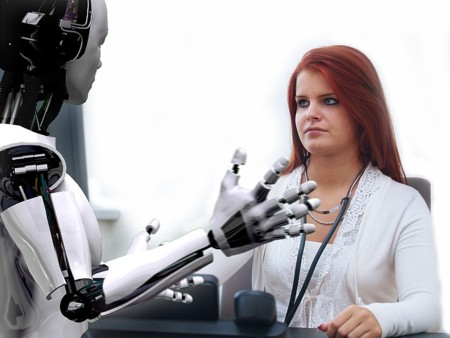

La revolución digital está transformando, de manera veloz, la forma en que los asesores financieros interactúan con sus clientes y los servicios que éstos ofrecen. Una prueba de ello, es la aparición de los robo advisors (robo asesores) o asesores automatizados hace ya cinco años en los Estados Unidos. Aunque algunos de estos nuevos asesores pueden ofrecer también un apoyo telefónico humano y personal, muchos están completamente automatizados Esta figura de asesor, es básicamente una herramienta automatizada en la asignación de activos.

El asesoramiento de los robo advisors se basa en una serie de datos de entrada y las respuestas que el cliente efectúa, para conocer así su perfil de riesgo Y efectuar un asset allocation (asignación de activos), basado en correlaciones y volatilidades. En general, este tipo de asesores usan la tecnología y diferentes algoritmos sofisticados de gestión de inversiones para así ofrecer al inversor un menor coste por la gestión de activos.

Nacimiento y desarrollo en Estados Unidos

Estados Unidos ha sido la cuna de los robo advisors, este tipo de asesor ha logrado tener un gran éxito, gracias a que los inversores más jóvenes, los llamados Millennials, ya acuden a las asesorías personales sino a los servicios o la de nuestros asesores. Por esa razón, Estados Unidos ya cuenta en la actualidad con cerca de 500 empresas, en las que destacan Wealthfront o bien Personal Capital.

Dado que en Estados Unidos los robos advisors en fondos de inversión carecen de la ventaja fiscal que actualmente tienen los fondos de inversión en España, suelen utilizar productos más baratos, en términos de comisiones como son los fondos indexados o bien los ETFs.

En las plataformas online que ofrecen los robo advisors se distinguen dos categorías: la primera como asesor de inversiones y la segunda complementando la gestión de su dinero. En este último caso, empresas como Wealthfront y Betterment invierten el dinero de sus clientes en carteras formadas por fondos índice que tienen un coste para el cliente desde el 0,15% hasta el 0,35%.

Para el año 2015, la industria robo advisors americana ha gestionado alrededor de 55.000 millones de dólares. Asimismo, se estima que en 2020 los robo asesores manejarán cerca de 2,2 billones de dólares en los Estados Unidos. Se cree que los asesores automatizados controlarán el 5,6% de los activos de inversión de los estadounidenses, mientras que en la actualidad sólo suponen el 0,5% de la gestión de activos.

En las últimas décadas, aquellos inversores que poseían una menor cantidad de recursos dependían exclusivamente de la figura del asesor financiero físico. No obstante, los inversores emergentes están proliferando, como la generación Millenial, que son más proclives a la adaptación de esta nueva manera de entender la gestión financiera personal.

Aspectos positivos de los robo advisors

Uno de los factores más atractivos de los robo advisors es la gestión eficiente del tiempo. Y es que uno puede abrir una cuenta, crear un plan financiero personalizado, sin previamente tener que concertar una cita o ya que el perfil de riesgo lo determina la "máquina". En apenas cinco minutos, se puede determinar el perfil de riesgo sin tener que rellenar extensos formularios de esperar los resultados.

Asimismo, la comodidad es otro de los factores más relevantes en los robo advisors, desde casa y con acceso a internet puedes hacer toda la gestión sin tener que desplazarse hacia una oficina, o bien a las entidades financieras.

Por otro lado, otra de las grandes ventajas que ofrecen estar relacionados a sus costes y su transparencia. Los costes de toda la gama de asesores automatizados pueden oscilar entre un 0,15 y un 0,60%, un coste sustancialmente menor que el que ofrece en la actualidad los gestores de fondos, y que tienden a tener una rentabilidad inferior al mercado. Y el inversor conoce cuáles son sus costes por el servicio de gestión y sin costes ocultos, sin gastos de ejecución, retrocesiones, etc.

Otro punto a destacar, es que no tiene relevancia alguna la cantidad de dinero que uno esté dispuesto a invertir de manera periódica. Una barrera de entrada que limita muchos inversores pueden acceder a un plan financiero.

Puntos en contra de los robo advisors

A pesar de los factores positivos mencionados, hay diversas desventajas en cuenta. Y es que el aspecto negativo a destacar es en la mayoría de los casos es la falta de una persona física. Un inversor puede tener muchas metas, ya sea en el corto o bien en el largo plazo y también puede tener una serie de dudas problemas relacionadas con su dinero, que pueden ser solucionadas mediante el factor humano.

Un asesor financiero tiene un enfoque más integral a su situación financiera, teniendo en cuenta las inversiones, la deuda, flujo de caja, planificación de la educación universitaria (para los niños), planificación de la jubilación, ahorro de impuestos, etc. Un robo asesor no es capaz de focalizar tanto a detalle todas las inquietudes.

Este factor humano es de especial relevancia, ya que el pequeño inversor es de naturaleza miedoso. Ante caídas de la bolsa de un 10% o más, aparecen un gran abanico de dudas que pueden dificultar obtener una adecuada rentabilidad a largo plazo. Por ello la figura del asesor como persona física puede ser un apoyo emocional en aquellos momentos de gran volatilidad en los mercados.

Como hemos mencionado, cuando te abres una cuenta en una plataforma de robo advisors, indicas los aspectos clave para fijar tu perfil de riesgo. No obstante, los perfiles de riesgo evolucionan con el tiempo, por lo que el perfil de riesgo cambia, debes volver a "perfilarte" en la cuenta.

La integración de los robo advisors en España

En España estos nuevos asesores tienen un futuro muy prometedor. Y es que por ejemplo en nuestra industria de gestión de activos está extremadamente bancarizado. Para hacernos una idea, el 80% de los fondos de inversión son comercializados a través de las redes bancarias. Parte de estos fondos de inversión, no ofrecen valor alguno al partícipe y el 70% de las comisiones de gestión se dirigen hacia la red comercializadora, no a la gestión de los mismos.

En los últimos años, la industria de fondos de inversión en España no ha parado de crecer. Según las estadísticas de Inverco, En el mes de abril de este año, los fondos de inversión domésticos mantenían un patrimonio de 217.000 millones de euros. Mientras que el número de participes se encuentra en la actualidad en 7,8 millones.

Los robo advisors están apenas empezando y pueden ser el elemento clave para la disolución del oligopolio bancario. La primera empresa en posicionarse en el asesoramiento automatizado ha sido la EAFI Feelcapital en julio de 2014. En su plataforma se examina detenidamente el perfil de riesgo de cada cliente, mediante una serie de cuestiones en las que el usuario debe dar respuesta para optimizar la cartera según el patrón de riesgo. Este asesoramiento particular, basado en el Modelo de Markowitz, ha permitido a Feelcapital llevar a cabo hasta 11.000 individualizadas para cada cliente.

En España apenas está llegando este nueva manera de entender las finanzas, nuestra falta de cultura financiera y la industria bancaria de los fondos son los principales escollos para que finalmente la asesoría automatizada florezca. A medida que la asesoría automatizada crezca en España, veremos como las palabras desintermediación, independencia y democratización van ganando más peso.

Imagen | eduardsb

Ver 3 comentarios