El 10 marzo de este año se anunció que el Banco Central Europeo incorporaría en su programa de compras de activos, títulos de deuda corporativa del Eurosistema, con el objetivo de mejorar la transmisión de la política monetaria a la economía real mediante un descenso de los costes de financiación.

Este plan ambicioso tiene una duración mínima hasta finales de marzo del año 2017. No obstante, en el supuesto que fuera necesario, el Consejo de gobierno haría un ajuste sostenido para alcanzar el objetivo cercano en el medio plazo del 2% de inflación.

A día de hoy, las compras de deuda corporativa mantienen un saldo vivo de 38.144 millones de euros. Una cifra, que en términos relativos, sólo supone un 2,7% del total de las compras realizadas por la autoridad monetaria.

Del saldo vivo de 38.144 millones de euros se han distribuido de la siguiente manera: En el mercado primario el BCE ha realizado compras por valor de 5.206 millones de euros, mientras que en el mercado secundario, las compras han sido de 32.938 millones de euros.

¿Qué instrumentos de deuda corporativa admite el BCE en sus compras?

Los bonos admisibles dentro del programa de compras son aquellos activos negociables que se aceptan como garantía en las operaciones de crédito del Eurosistema, en otras palabras, bonos que deben ser emitidos en euros y tener una calificación crediticia de grado de inversión (BBB– o superior).

Por su parte, el vencimiento de estos títulos debe ser superior a seis meses, e inferior a treinta y un años en la fecha de la compra. El emisor debe estar establecido en el área del euro pero también admisibles los valores de empresas que cumplan este criterio, pero cuya matriz se encuentre fuera de la Eurozona, siempre y cuando cumplan el resto de los requisitos.

El objetivo desde su puesta en marcha ha sido mejorar la transmisión de la política monetaria a las condiciones de financiación de la economía real, aunque no todas las empresas pueden emitir títulos de deuda para su financiación.

Existe un dato interesante, y es que a pesar de que el BCE no pueda adquirir bonos por debajo del grado de inversión, no tiene obligación alguna de vender aquellos títulos que en cartera han dejado de cumplir los niveles de calificación crediticia exigidos.

El efecto del programa de compras de bonos corporativos desde su anuncio

A finales del mes de octubre el nuevo sistema había adquirido un total de 786 valores con el programa de compra de deuda corporativa, que corresponden a 198 empresas de las cuales 13 eran españolas.

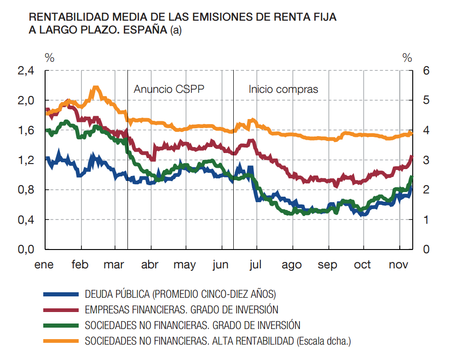

La rentabilidad media de los bonos con calificación en grado de inversión emitidos por las sociedades no financieras españolas ha descendido 44 puntos básicos. Este cambio es verdaderamente relevante, pues se ha producido en un entorno en el que los tipos de interés de otros activos de renta fija a largo plazo como puedan ser swaps o la deuda pública apenas han variado su rentabilidad.

Si nos centramos en el caso de España, la consecuencia directa sobre la rentabilidad de los bonos emitidos por las empresas han sido relativamente mayor que lo observado para las empresas alemanas y francesas, y similar al de las italianas.

De hecho, la rentabilidad es de las empresas alemanas francesas italianas han caído 28 puntos básicos, 37 puntos básicos, y 42 puntos básicos respectivamente, mientras que el descenso en el coste de financiación para las empresas españolas ha sido y 44 puntos básicos.

A pesar que el plan de actuación del Banco Central Europeo involucraba a aquellos títulos de deuda corporativa por debajo del grado de inversión, desde el anuncio del plan hasta mediados de abril los bonos con calificación crediticia por debajo de la inversión dieron un descenso de 48 puntos básicos.

También, el programa de cómo habría podido afectar a la caída de la rentabilidad de los bonos emitidos por las empresas financieras, aunque en este supuesto, el impacto habría sido relativamente más reducido, apenas 11 puntos básicos desde la fecha de su anuncio.

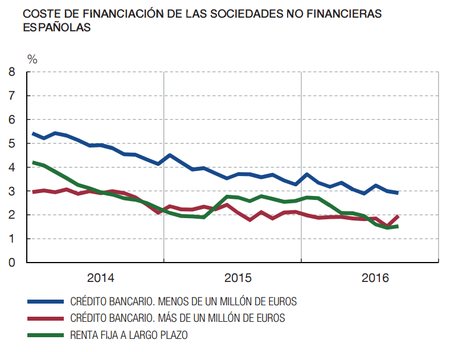

Si examinamos a las pymes, también habría estado beneficiándose, de un modo indirecto, del plan de actuación de la autoridad monetaria, debido a que como las entidades de crédito han reducido su exposición a las grandes empresas, tendría un mayor margen de actuación para aumentar la oferta crediticia para las pequeñas y medianas empresas.

El entorno empresarial han visto una oportunidad en este programa de compras. Por ello, las emisiones broncas realizadas por las empresas no financieras del Eurosistema aumentaron un 53% en el periodo abril-septiembre de este año con respecto al mismo periodo del año 2015.

¿Cuáles podrían ser las consecuencias a a largo plazo?

A nadie se le escapa que la situación actual en el mercado de deuda es utópica ya que los emisores de instrumentos de deuda tanto pública como privada están accediendo a una financiación con un coste verdaderamente reducido y no esta de acorde al riesgo de los emisores.

Sin embargo, este escenario es puramente artificial, ya que el BCE está manipulando deliberadamente todos los plazos de la deuda. Los plazos cortos mediante los tipos de interés al 0%, y los plazos largos mediante su programa de compras de 80.000 millones de euros mensuales.

En este escenario, ha sido una compra de tiempo que las empresas han utilizado para reestructurar completamente su balance, eliminando la capacidad ociosa en sus activos, es decir, perder volumen para ganar músculo financiero.

Por su parte, los gobiernos han llevado a cabo una estrategia diferente... En vez, de perseguir la estabilidad presupuestaría, han seguido por la senda del déficit publico aprovechando el marco de costes bajos en la financiación.

Cuando este escenario idílico finalicé, por el pinchazo de la burbuja que afecta los instrumentos de deuda, el problema principal estará en manos de los inversores, pues verán una caída del precio de estos activos y la inflación existente perjudicará gravemente a los bajos retornos, lo que implicará rentabilidades reales negativas.

Ver 1 comentarios