Cuando en marzo de este año anunciaba que España entraba en su segunda recesión desde marzo de 2008, también daba cuenta que el Ibex35 se despedía de los 8.000 puntos y que el país entraba de lleno en una crisis profunda y prolongada. En estos ocho meses se siguió ese pronóstico en forma impecable continuando el derrotero planteado hace cuatro años y reflejado en post como La caída de un avión en llamas.

Hace cuatro años, por cierto, era mal visto hablar de crisis. Y la arrogancia y prepotencia de quienes pronosticaban que todo estaba bien, y que dicha contingencia no era más que un fenómeno transitorio, ganaba por goleada entre los lectores. Ahora todo hijo de vecino habla de la crisis. Y no es para menos cuando el desempleo se ha disparado por sobre el 25 por ciento y el producto interno bruto va en picada. En este breve análisis haremos un recuento de las tres opciones posibles que tiene España para enfrentar el futuro. Aunque en verdad son dos, dado que la tercera no depende de España. O una, si aceptamos la que al parecer ha tomado el gobierno.

Partamos por lo insostenible: la primera gráfica describe la evolución del Ibex35 en los últimos 5 años: desde los 15.500 puntos alcanzado el 2007, hasta los 7.500 puntos firmados esta semana, lo que indica una caída superior al 50 por ciento desde el estallido de la crisis. Al mismo tiempo, el costo de la deuda española lejos de descender con los abultados planes de estímulo del Banco Central Europeo, se ha revertido al alza y así como la prima de riesgo a vuelto a esas cotas de 460 puntos, el cobro de intereses lo ha hecho por sobre el 6 por ciento. Se trata de valores que son insostenibles desde hace largo tiempo y que indican que tarde o temprano España dejará de pagar su deuda. La prima de riesgo sigue al alza y se ha convertido en una auténtica pesadilla.

Por eso que a la hora de revisar los caminos de salida se debe evaluar cómo se llegó hasta aquí. Esto lo señalamos en post como Las dos gráficas que explican la crisis del euro, Así se desploma un sistema financiero basado en la usura y el engaño, o ¿Qué provocó la crisis del euro?, donde dimos cuenta que la instauración de la moneda única generó un gran flujo de capitales desde los países excedentarios (Alemania) hacia los países deficitarios (España, Grecia, Portugal). Estos flujos se nutrieron de las bajas tasas de interés que permitía la convivencia en el euro, aunque ello no era más que un simple disfraz que ocultaba los numerosos desequilibrios monetarios de la eurozona.

La falsa ilusión de riqueza

Ese juego permitió grandes utilidades a la banca alemana y generó la ilusión de riqueza en España, Grecia y Portugal. Una ilusión que dio mucha comodidad a los gobiernos por el generoso y continuo flujo de grandes cantidades de dinero. Como además los gobiernos no tenían ningún control sobre el volumen de dinero y los tipos de interés, esta nueva realidad se impuso como ley y la confianza hizo el resto. Nadie pensó que tarde o temprano todo ese flujo se detendría y justo ese sería el momento en que habría que pagar la cuenta. Y como suele ocurrir en esas historias de infortunio, en el momento de hacer caja los más ricos sacarían su dinero y lo pondrían fuera de las fronteras españolas. En los últimos 14 meses han salido 343 mil millones de euros en la mayor fuga de capitales de la historia, como lo reflejamos en esta gráfica.

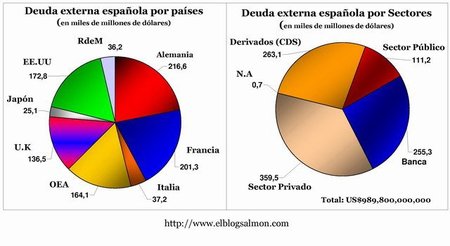

La actual fuga de capitales demuestra que en los momentos del boom hubo un ingreso de dinero sin precedentes que aprovechó todas las ventajas y regalías del euro en la concepción del dinero barato. Ese masivo ingreso creó la ilusión de riqueza amparado en los fuertes desequilibrios que permitía la moneda única. Un desequilibrio que dejó a España en muy mal pie porque fue el país que mas se excedió en la burbuja inmobiliaria, uno de los principales detonantes de la crisis. Hace dos años recabábamos el volumen de la deuda externa española La deuda española global: quien debe, cuánto debe, y a quien le debe y dábamos cuenta que el país más expuesto a la deuda de los países GIPE (Grecia, Irlanda, Portugal y España) era, justamente, Alemania.

Alemania empleó sus excedentes para multiplicarlos y producir más excedentes, demostrando los peligros de vulnerar la idea original de Bretton Woods en 1944 cuando esta acción se consideró prohibida y se obligaba a los países excedentarios a revaluar la moneda para disminuir sus exportaciones y aumentar las importaciones y así retornar al equilibrio. Como en 1944 era Estados Unidos el que estaba a la cabeza, la idea original de John Maynard Keynes fue abandonada y se dejó a Estados Unidos acumular los excedentes que más tarde despilfarraría en las guerras de Korea y Vietnam. La salvedad en esa época era que el resto del mundo no estaba anclado al dólar.

Con Alemania y el euro se repitió el mismo principio de Estados Unidos y el dólar, con la diferencia de que esta vez los países no tenían la opción de tener una moneda propia que devaluar en caso de acumular déficit excesivos. Al contrario, Alemania acumulaba superávit tras superávit mientras los países GIPE acumulaban déficit tras déficit hasta que la bomba reventó.

Las opciones posibles

Por eso que una de las opciones posibles es que Alemania se dedique a importar de los países GIPE hasta revertir sus déficit y convertirlos en superávit. Para ello, Alemania debería elevar los salarios (como ha comenzado a hacerlo) y generar al mismo tiempo una abultada expansión del consumo priorizando los bienes de los países GIPE. De lo primero dimos cuenta en mayo, pero de lo segundo no se ha visto un impacto significativo.

El segundo camino es dejar que los fenómenos se decanten por su propio peso y que la pandemia del desempleo continúe su expansión de tal forma que los salarios finalmente se hundan. Esta es la opción que parece seguir el gobierno, quien ve con beneplácito el aumento del desempleo dado que ayudará a disminuir los salarios reales y bajar el consumo. Ambos efectos: la caída de los salarios y la disminución del consumo, permitirán revertir la balanza comercial dado que las exportaciones se harán más competitivas mientras las importaciones sufrirán un disminución significativa… a costa, por cierto, del hambre en España.

La tercera opción es que España se salga del euro y sufra la inmediata devaluación de su nueva moneda con los costos financieros asociados. Esto hundiría los salarios y forzaría a la baja la relación de precios relativos con Alemania. Pero los productos españoles se harían rapidamente competitivos al resto del mundo y la generacion de superávit le ayudaría a superar la crisis y mejorar el empleo. El punto aquí es cómo será la respuesta de la demanda externa.

Ninguna de las opciones es fácil. Pero si Alemania no hace nada, España puede seguir por otros cinco o diez años en el camino que parece haber escogido y que no la esta llevando a ningún sitio. Si el gobierno piensa que con los ajustes y recortes presupuestarios va a mejorar el desempleo y cambiar el curso de los hechos, hay que decir que eso es un error.

Es posible que las dos opciones naturales para la mantención del euro estén actualmente en curso. Por un lado Alemania mejorando los salarios y por otro España empeorándolos para crear una brecha de liquidación. Pero no hay ninguna garantía de que este proceso tome menos de cinco años y el PIB español puede continuar en descenso, como lo ha sido en los últimos cuatro trimestres.

Por eso que la opción del gobierno es en verdad la más cómoda: no hacer nada para que todo se decante por su propio peso y siga aumentando el desempleo y el desplome del producto interno bruto. Pero esta opción tiene muchos riesgos y ante la imposibilidad de ajustes reales, el desempleo y la erosión en la capacidad productiva está dando lugar a un grave deterioro del tejido social y político. Un deterioro que se hace insostenible a la hora de pretender mantenerlo por otros cinco o diez años. Todo esto indica que tarde o temprano los países GIPE deberán hacer abandono del euro. España no será el único país en tomar esa decisión. Pero bien le valdría ser el primero.

En El Blog Salmón | Por qué la burbuja inmobiliaria está en el corazón de la crisis española, ¿Qué provocó la crisis del euro?

Ver 30 comentarios