Rendida Grecia, y sometida a los draconianos planes de ajuste y recortes que impone la troika UE/BCE/FMI, el apetito de los mercados comienza a buscar la próxima víctima. Portugal e Italia se alzan como favoritos para los tenedores de bonos, dado que sus crecientes déficit han comenzado a provocar inquietud al ser mayores que lo prometido por sus gobiernos. Esto, a ojos del BCE, no es más que la demostración clara y palpable de la incapacidad y torpeza de las autoridades para el manejo de las cuentas.

El casino está abierto y los rendimientos, a decir verdad, son bastante tentadores. William Hill, la mayor casa de apuestas de Londres, vaticina que el próximo en pedir auxilio será España. Paga 1,1 euros por euro apostado, mientras que el rescate italiano se paga 3 a 1, el de Bélgica 5 a 1 y el hipotético rescate a Alemania se paga 500 a 1, como puede ver en este link y como señala esta nota de La Vanguardia.

El error de estigmatizar a la deuda como “el gran problema”

Como señalé hace un año, El problema no es la deuda sino el desempleo, el error ha sido estigmatizar a la deuda como el gran problema de la economía, desconociendo que un problema de deuda no sólo se pude eliminar controlando el gasto, sino que también elevando el consumo, aumentando los ingresos o la recaudación tributaria, entre otras cosas. Al aplicar los recortes presupuestarios como única medicina en una economía famélica, esta se debilita aún más creando una auténtica bomba de tiempo.

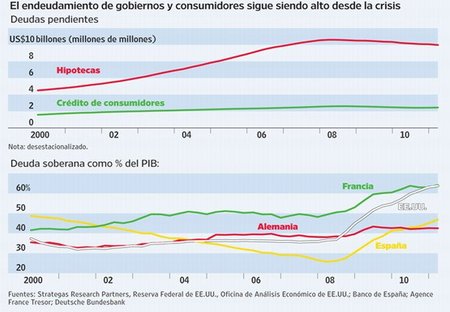

Una muestra de que en las economías débiles el endeudamiento siempre aumenta, lo da Estados Unidos. En la primera economía del mundo las deudas hipotecarias y de tarjetas de crédito son mayores ahora que hace cinco años. Hoy, los consumidores tienen una deuda 37% mayor que hace diez años, y muy cerca del máximo de 2,6 billones de dólares que registró en septiembre de 2008. El nivel actual de la deuda de consumo está en 2,4 billones de dólares, como indica Tom Lauricella en The Wall Street Journal.

La deuda hipotecaria en Estados Unidos llega a los 9,9 billones de dólares, y el 23% de esta deuda supera el valor de las viviendas que las originaron. De acuerdo a Robert Shiller, el precio de la vivienda aún puede desplomarse un 25% adicional. Al igual que España, cuyo millón de propiedades de sobre oferta amenaza con hundir los precios un 30%. Esto es lo que presiona a la banca por liquidez, y aumenta las tensiones de insolvencia que hacen vivir a las bolsas jornadas en rojo, como las de las últimas seis semanas. Nouriel Roubini advirtió ayer que “España corre un riesgo significativo de perder el acceso al mercado de capitales”.

Estados Unidos, el principal de la lista

El FMI señaló que Estados Unidos debe aumentar el techo de su deuda desde los actuales US$14.300.000.000.000 (14,3 billones de dólares), dado que está al borde del impago masivo, como apuntó Alejandro y como anunciamos el año pasado. Con impagos soberanos a la orden del día, draconianos planes de ajuste y precariedad financiera global, podemos advertir lo que nos depara este segundo semestre.

Este tipo de informaciones eran inimaginables hace tres años atrás, cuando hablábamos de La caída de un avión en llamas o de La larga cabalgata por el desierto, al atardecer. Que ahora sea el propio el FMI el que diga que Estados Unidos está al borde del impago masivo, encierra una grave contradicción del sistema: el FMI nunca ha auditado las cuentas de la Reserva Federal de Estados Unidos, pero sí lo ha hecho con las cuentas de los países del Tercer Mundo, y se está haciendo ahora con Grecia. ¿Tiene sentido auditar a países pequeños, cuyo impacto y daño en caso de colisión es reducido, y no auditar a los países grandes, donde se realizan los grandes fraudes financieros?

Por eso no debe sorprender que ante la visión interesada que hace circular versiones de que la crisis de deuda soberana que se desarrolla actualmente en Europa es la mayor amenaza para los mercados financieros globales, los economistas del Banco de China señalen que el auténtico problema, “es el de la deuda soberana de Estados Unidos, dado que es mucho más peligrosa que la crisis de la deuda europea, al estar imbricada en todo el mundo”, y como “la crisis de la deuda soberana de Estados Unidos seguirá intensificándose en los próximos años, continuará creando alto niveles de riesgos.”

Esto demuestra que las tesis defendidas por Josef Ackerman, CEO de Deutsche Bank y miembro del Comité Directivo del Grupo de Bilderberg, empleadas para impulsar el rescate griego, al afirmar que, “si la crisis en Grecia se extiende al resto de la zona euro, esto podría constituir un desastre mucho más grande que la caída de Lehman Brothers”, eran falsas. Los mayores riesgos corren ahora por cuenta de Estados Unidos y el rescate a Grecia en nada ayudó al gobierno heleno dado que los intereses de Ackerman sólo defendían a la gran banca alemana. Se sabe que las medidas de austeridad que se impondrán en Grecia no garantizan ningún horizonte promisorio para el país heleno, y muy pronto lo veremos nuevamente en dificultades como anticipa The Wall Street Journal, que estima para septiembre los próximos “rescates” a Grecia. Esto demuestra que, lejos de ayudar a los griegos, el plan de “rescate” de la troika UE/BCE/FMI hunde más a los griegos dado que proteger al sistema financiero se destruye la calidad de vida de la gente.

En El Blog Salmón | El problema no es la deuda sino el desempleo, Grecia y la cleptocracia financiera inician la caída del dominó europeo

Imagen | The Wall Street Journal

Ver 11 comentarios