Recientemente se ha publicado el informe País por País (Country by country report, CBC por sus siglas en inglés) referido al ejercicio 2016 que evalúa cuál es el pago por el Impuesto sobre Sociedades a escala global para las multinacionales españolas.

Estamos acostumbrados que la Agencia Tributaria publique los datos del tipo efectivo sobre el Impuesto de Sociedades. No obstante, cómo hemos repetido en numerosas ocasiones, el problema de este cálculo es que comparaba el pago del Impuesto de Sociedades de España frente a los resultados globales de las empresas.

De ahí, surge un problema de interpretación y es que no podemos decir que las empresas multinacionales españolas paguen un 7% en concepto del Impuesto sobre Sociedades porque la comparativa excluye el pago del impuesto de las filiales del grupo en los países en los que operan.

Las multinacionales pagan un 15,5% en Impuesto sobre Sociedades

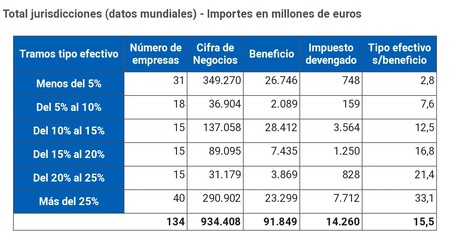

El informe publicado nos dice que de las 134 multinacionales españolas que en 2016 contaban con una facturación anual superior a 750 millones de euros, afrontaron un pago en concepto de impuesto sobre Sociedades de 14.260 millones de euros bajo el criterio de devengo sobre unos beneficios de 91.849 millones, lo que implica una relación frente a sus beneficios del 15,5%.

El criterio de devengo es uno de los principios contables más relevantes porque trata de trasladar a la contabilidad de la empresa los hechos o transacciones en el momento que nacen y no cuando se efectúa el pago o cobro (principio de caja).

Por ejemplo, si una entidad bancaria valora que, fruto de la morosidad existente se producirán una serie de pérdidas futuras de acuerdo con el riesgo de crédito de la entidad, debe dotar de las provisiones oportunas para que la empresa refleje una imagen fiel a la realidad.

Esta cifra ya representa más del doble de ese 7% del tipo efectivo tan manoseado por las tertulias. Y es que existe una diferencia notable en la metodología de cálculo.

Existe una diferencia notable entre ambas cifras. Ese 7% venía dado del beneficio bruto del grupo que únicamente graba a los resultados positivos, mientras que con este cálculo se integran los beneficios netos (resultados consolidados) lo que significa existe la compensación por las pérdidas de todas las filiales en una misma jurisdicción fiscal.

Datos curiosos que se extraen

Se nos presentan ciertos datos que como mínimo son llamativos. Por ejemplo, de las 134 multinacionales tenemos que 31 empresas habrían obtenido un beneficio de 26.746 millones de euros pagando únicamente 748 millones los que les dejaría un tipo sobre el beneficio del 2,8%.

En el otro extremo, tendríamos que 40 empresas habrían obtenido unos beneficios de 26.299 millones de euros coma en concepto de Impuesto sobre Sociedades coma abrir una foto contado un pago de 7.712 millones de euros, lo que equivale al 33,1%.

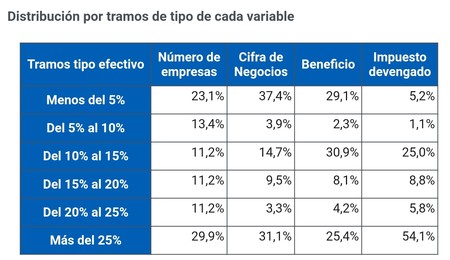

Por lo tanto, vemos que el 23,1% de las empresas estarían afrontando un tipo efectivo inferior al 5% y el 29,9% de más del 25%. Una fuerte disparidad que exige matizaciones.

El informe no entra en profundidad más allá de los resultados que ofrece. Sería interesante desgranar en qué países operan las filiales para analizar el régimen tributario el Impuesto sobre Sociedades oportuno, el peso sobre el negocio del grupo, así como datos históricos de ejercicios pasados o venideros para una mínima comparativa.

Lamentablemente no es así. Por lo que hay que analizar con la información que tenemos, las razones que subyacen a un impuesto sobre sociedades devengado tan bajo en el caso específico de algunas multinacionales.

Aunque en el informe no se especifica, en 2016 eran los bancos quiénes pagaban menos de un 5% por el Impuesto sobre Sociedades. Nos encontrábamos con un sector bancario que debía compensar las pérdidas de ejercicios anteriores fruto las provisiones lo que finalmente tenía una repercusión a su base imponible en el momento de pagar el impuesto. A ello había que añadir los diferentes ajustes y diversas correcciones técnicas.

No obstante, si saltamos a 2018, los bancos pagaban generalmente un Impuesto sobre Sociedades alrededor del 25%. Tenemos que el Santander afrontó un tipo del 35,4%, el BBVA un 27,2%, Bankinter del 27%, CaixaBank un 25,4%, Bankia un 24,2% y Sabadell un 20%. De ahí, la importancia de un histórico y una visión dinámica de lo que ha sucedido.

Y sí, el Santander afrobtó un Impuesto de Sociedades del 35%. Cómo vemos en la siguiente tabla que recoge los resultados consolidados del grupo en 2018, el resultado antes de impuestos puede 14.776 millones de euros y el Impuesto sobre Sociedades fue de 5.230 millones.

Ver 2 comentarios