Una tiene la infraestructura tecnológica, es decir, el continente. La otra tiene el contenido. La norteamericana Verizon ha anunciado hoy la adquisición por 4.400 millones de dólares de AOL (American Online), la compañía hoy especializada en medios y publicidad online propietaria de publicaciones como TechCrunch, Engadget o Huffington Post.

La operación venía fraguándose desde hacía meses. Los rumores habían sido constantes, especialmente, desde principios de este año. Rumores que, además, dispararon a la adquirida, AOL, en bolsa durante ese mes de enero de este año. El cierre de esta operación se ejecutará, según los planes de ambas, en verano.

Las cifras del acuerdo

El precio final que la operadora de telecomunicaciones pagará por el otrora gigante AOL es 4.400 millones de dólares. Valora así a 50 dólares por acción lo que representa una prima del 17% respecto al precio con el que la compañía cerró la sesión bursátil del lunes.

Para contextualizar, ese precio pagado por AOL es mayor que las valoraciones de dos grandes medios (uno nuevo y otro tradicional) como Buzzfeed y New York Times. Y es 18 veces más alto que el que aparecía en la factura pagada por Jeff Bezos para hacerse con el Washington Post (250 millones de dólares).

Pero si miramos hacia atrás, el precio pagado demuestra el devenir del negocio y de la empresa. Su fusión con Time Warner en plena burbuja puntocom, uno de los grandes fiascos corporativos de los últimos tiempos, fue valorada nada menos que en 350.000 millones de dólares. Según Quartz, su capitalización bursátil por aquel entonces era de 224.000 millones de dólares. En aquel momento su principal negocio era también la infraestructura. Hoy lo es principalmente la publicidad.

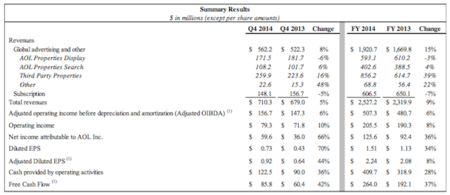

Hoy, AOL es una compañía cotizada (en 2009 Time Warner decidía desgajarla y sacarla a bolsa) que en 2014 generó 2.500 millones de dólares de ingresos, un 9% más que el anterior. La publicidad, tanto en sus sitios webs y plataformas como en la de terceros, ascendió a 1.920 millones de dólares, un 15% más. Los beneficios netos ascendieron a 150 millones.

¿Por qué esta operación?

Este movimiento se enmarca en la pretensión de las grandes empresas de telecomunicaciones de ir añadiendo valor añadido a su producto 'base', hoy convertido casi en una 'commodity'. En el caso de Verizon ya había, por ejemplo, anunciado su intención de poner en marcha un servicio de vídeo por internet, una de las grandes promesas de negocio con el incremento de velocidad de internet en el móvil. AOL tiene en ese segmento una trabajada maquinaria de tecnología publicitaria.

Por su parte, AOL busca impulsar su proyecto de la mano de uno de los grandes proveedores del sector. Así lo explicaba el CEO de la compañía en una nota interna a los trabajadores del grupo mostrada en una de esas grandes publicaciones, Techcrunch.

Algunos competidores de publicaciones como esta ya se han pronunciado sobre la potencial falta de independencia tras la operación. "¿Podrán seguir siendo independientes", se preguntaban, por ejemplo, en The Verge, un blog sobre tecnología.

El futuro de la empresa

Pese a que se ha avanzado mucho en la operación, aún quedan flecos que cerrar. Sobre todo respecto a algunas de las publicaciones que pertenecen al grupo y que podrían ser vendidas. Es el caso de The Huffington Post, puesto en marcha por Arianna Huffington y ganadora de un prestigioso Premio Pulitzer por su trabajo periodístico.

Según explica Recode, están en negociaciones para vender esta 'división' del grupo. El vendedor potencial es el conglomerado de medios alemán Axel Springer, aunque también hay interesados varios inversores de capital riesgo (private equity). ¿Su valoración? 1.000 millones de dólares, el triple de lo que pagó por él AOL hace varios años.

¿Y Yahoo?

Uno de los afectados indirectos de esa operación es Yahoo y su consejera delegada, Marissa Mayer. No en vano, en los últimos meses las especulaciones sobre la fusión con AOL se habían intensificado. Inversores activistas habían alzado la voz para una operación con la que crear sinergias entre dos actores del mercado publicitario global.

Mayer no era muy partidaria de una operación con la que, según uno de los inversores más beligerantes, se habrían logrado reducciones de gastos de hasta 1.000 millones de dólares.

En El Blog Salmón | Se acabó la prórroga para Yahoo y el 'inversor activista' Starboard lo ha dejado claro, AOL compra Weblogs, Inc

Imagen | Techcrunch