Las medidas del "dinero barato" adoptadas por Mario Draghi desde que asumió la jefatura del Banco Central Europeo han expandido las asimetrías de la zona euro generando nuevas burbujas. Mientras el desempleo y el crecimiento han mantenido su debilidad desde 2012, la euforia bursátil de los mercados financieros ha propagado un aumento continuo de los índices y una inusitada confianza en la deuda pública. El rendimiento de los bonos de deuda no ha hecho más que descender en los últimos dos años y hoy se encuentra en los mínimos históricos de los últimos 225 años para España y 270 años para Francia.

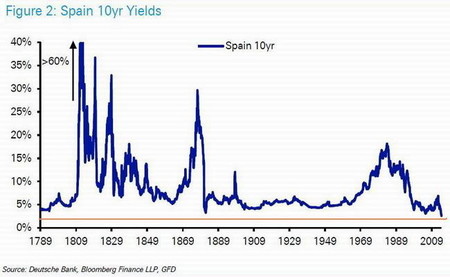

Tan bajo se encuentran los tipos de interés de los bonos de deuda soberana, que los bonos españoles con vencimiento a diez años se encuentran por debajo del rendimiento equivalente a los bonos del Tesoro de Estados Unidos, considerados "los más seguros del planeta". La evolución de la deuda española es sorprendente cuando se observa desde una perspectiva de largo plazo. Parecen lejanos los tiempos cuando el bono español a 10 años arreciaba el 7 por ciento, cuando eso era hace apenas dos años. Hoy España tiene el rendimiento más bajo desde 1789, el año de la Revolución Francesa, con 2,502 por ciento. Para Francia, los rendimientos a 10 años alcanzaron 1,654 por ciento, un mínimo histórico para toda la serie de datos que se remonta a 1746, como se observa en la gráfica siguiente realizada por el estratega de Deutsche Bank, Jim Reid. Esto es algo sin precedentes.

Las medidas de flexibilización cuantitativa realizadas por Mario Draghi no han logrado impulsar la economía de la zona euro y hoy el Banco Mundial ha corregido a la baja su estimación de crecimiento para la economía global de 3,2% a 2,8 por ciento, mientras el crecimiento europeo ha sido revisado del 1,6% al 1,1 por ciento. El BCE no solo ha fracasado en su impulso al crecimiento sino también en su lucha contra la deflación al estilo japonés y hoy Europa sufre el peligro latente de una caída sistemática de los precios. Sin embargo, esto no constituye ningún obstáculo para que la euforia bursátil siga alentando la creación de burbujas especulativas. Se puede provocar una nueva crisis apenas un leve giro en los tipos de interés lleve a la manada a dar la media vuelta.

¿Inversión de cero riesgo?

La política monetaria laxa del BCE ha alentado la compra de bonos de deuda soberana de España e Italia como si se tratara de una inversión de cero riesgo en países potencialmente solventes. Pero la realidad es muy diferente. Aunque los rendimientos de los bonos de deuda soberana pinten el mejor de los escenarios en varios siglos, las sombras latentes no tardarán en socavar la confianza y poner presión a la realidad. No hay "cero riesgo" como indica el mercado. La vorágine del sistema financiero continúa apelando al juego de casino demostrando que los mercados no tienen memoria.

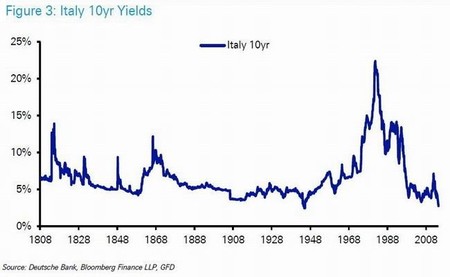

Los rendimientos italianos de las últimas semanas son solo comparables a un breve período de 1945 en la larga serie de datos que se remonta a 1808. Aunque Italia "no existía" en 1808, los estrategas de Deutsche Bank empalmaron varias series de datos de Nápoles junto a las dos Sicilias y la Italia moderna para conocer el costo financiero de los préstamos que han requerido los gobiernos de la península.

El dinero barato puede ser una bendición para los países europeos con fuertes cargas de deuda que refinanciar. España cuenta con 102 mil millones de euros en bonos que vencen este año y 132 mil millones de euros que vencen el próximo año. El calendario de pagos de Italia es de 217 mil millones de euros este año y 248 mil millones de euros en 2015. Al 2,5 por ciento los bonos españoles e italianos pagan menos de la mitad en intereses de lo que pagaban hace dos años. Este ha sido el lado bueno de Mario Draghi con su promesa de defender el euro cueste lo que cueste. El lado malo es la presión que ejercerán los inversionistas cuando se enfrenten a las consecuencias del dinero barato y exijan mayores retornos y reformas económicas. De la mano de los inversionistas penden los grandes riesgos que pueden desatar un nuevo tsunami financiero.

Nunca han sido tan despreciados como ahora los niveles de riesgo y se quiere hacer creer que estamos en el mejor de los mundos posibles. Los mercados han subestimado los afanes separatistas de España, las revueltas sociales de Italia y la convulsión de extrema derecha de Francia. Según los mercados financieros, las propuestas de Marine LePen, Beppe Grillo o Podemos, tienen cero posibilidad de perforar la maquinaria económica europea. Una maquinaria que para la población se encuentra totalmente debilitada y que para la inversión ha perdido su temple. Es el mismo truco del año 2007 cuando fueron negadas las enormes burbujas de los mercados financieros. La historia se repite. Pero esta vez no será como comedia.

En El Blog Salmón | La rentabilidad de los bonos españoles a 10 años menor que los de EEUU, ¿por qué?

Más información | Deutsche Bank

Ver 21 comentarios