Europa se encuentra en un callejón sin salida y la visionaria condena del expresidente del Bundesbank, Hans Tietmeyer (1993-1999), cuando dijo, en el Foro Económico Mundial de Davos en 1995: “Señores, ustedes están ahora controlados por la tiranía de los mercados financieros internacionales”, resuena hoy como una amarga realidad.

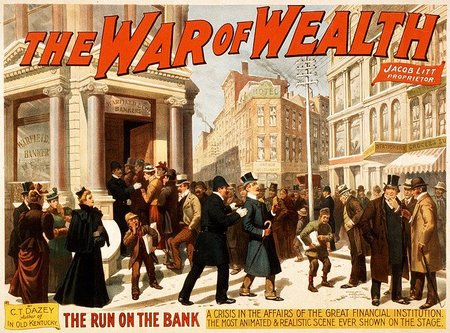

La dictadura de los mercados financieros y las agencias de calificación crediticia, que rebajó ayer la calidad de la deuda de España e Italia, ha sido una pesadilla para la elite política: los parlamentos de Europa han sido derrocados por el interés de los mercados de capitales en dictar la agenda de los gobiernos. Una vez más los gobiernos deberán continuar con los rescates a la banca para evitar una reacción en cadena fatal. ¿Por qué no se corta de una vez por lo sano y se nacionaliza a la banca de raíz?

El total de activos de Deutsche Bank, es el 80 por ciento del rendimiento económico de Alemania y supera los activos griegos por ocho veces. Grecia no es relevante para Alemania, pero los grandes bancos y sus armas financieras de destrucción masiva, han tomado la sartén por el mango y presionan para que continúen los paquetes de estímulo que eviten una caída más profunda. Mientras los bancos son rescatados, los draconianos recortes presupuestarios asfixian a la economía real generadora de empleo. Tan duros han sido los recortes que esta semana Christine Lagarde, del FMI, llamó a los países a no asfixiar a las economías con ajustes excesivos.

Dejar caer a Grecia, y nacionalizar a la banca europea

En una nota de The Wall Street Journal, el economista de UBS, George Magnus, señaló ayer que es necesario dejar caer a Grecia de una vez por todas para que los bancos hagan la pérdida y se limpie el sistema. “Es hora de que la banca privada acuse el golpe antes de arrastrar a Europa a un estancamiento más profundo y a una larga recesión”. Pero es el sistema bancario, y no los gobiernos, los que mandan en el mundo, por eso se seguirá rescatando a la banca. Mientras nadie se anime a enfrentar el problema y corte la adicción al fraude y al engaño, que con la excusa de la profunda interconección global, amenaza con la temida cascada de quiebras y efecto dominó, desde Tokio a Nueva York.

El fantasma de las quiebras bancarias recorre Europa. Y a la salida de Dexia del sistema financiero se ha sumado una larga lista en progreso. El modelo de negocios del sistema financiero es un capítulo aparte. Lo lógico sería dejar que los bancos asuman el destino que eligieron (el fracaso), pero las enmarañadas redes que tejieron hace que tal cosa sea complicada. Como el recuerdo de la quiebra de Lehman está muy latente, se busca prolongar al máximo ese momento.

Una banca enferma crea un mundo enfermo

La banca se rescata porque se hizo sistémicamente clave, estratégica, y se piensa que su salud es la que inyecta vitalidad a toda la economía. Si la banca está enferma, procrea una economía enferma. La cosa es ¿cuando se enfermó la banca? ¿No fue justamente con la desregulación financiera que comenzó a aplicarse en forma creciente a partir de los años 80? Ahora esa enfermedad tiene a los gobiernos acorralados en una trampa. La trampa de la reacción en cadena que arranca en Grecia, sigue en Francia, Alemania y el Reino Unido, y llega finalmente al origen de los origenes del fraude financiero: Estados Unidos.

Uno de los motivos de tanta preocupación por parte del presidente Obama y de Tim Geithner por la salud de la banca europea (y de ahí que presionen por los rescates) es justamente el alto nivel de complicidad que tiene la banca estadounidense con la banca europea. Hasta el momento se ha negado esta relación haciéndola ver por el propio Geithner como “muy pequeña”. Sin embargo, un informe publicado ayer por el Congreso de Estados Unidos, determinó que la exposición a la deuda de los mayores bancos de Estados Unidos con los países de la periferia europea, llega a los 640.000 millones de dólares. Esto equivale al 5% de la exposición de la banca de Estados Unidos al resto el mundo. Es “pequeña” como asegura Geithner.

Por eso no debe extrañar que Robert Shapiro, asesor externo del FMI, haya declarado en esta entrevista para BBC, que el mundo está a tres semanas de un colapso financiero global. A principios de noviembre, cuando se haga inminente cubrir los compromisos contraídos, muchos bancos y gobiernos no podrán cumplir y vendrá la bancarrota. El sistema está altamente descapitalizado y ningún país es parte de la solución, dado que todos son parte del problema. Por eso el rescate que se planifica para la banca será con artillería pesada, estrangulando a los contribuyentes por varias décadas.

Como puede verse, el problema no es Grecia, ni es de los últimos años. Los desequilibrios de balanza de pagos se arrastran por décadas, y como nadie tuvo la voluntad de detener a tiempo los flujos financieros, los bancos llevaron al límite su apalancamiento. Un límite que los tiene hoy al borde de su exterminio, y que por ser demasiado grandes para dejarlos caer, volverán a pedir el socorro de los contribuyentes. De lo contrario, Fitch, Moody’s y S&P (el brazo armado de la banca) volverán a castigar a estos países, hasta conducirlos en el camino que ellos quieren. ¿No será mejor, de una vez por todas, nacionalizar a toda la banca y evitar esta operación de simple maquillaje? Los responsables políticos no han querido ver las conecciones entre la deuda soberana y la crisis bancaria. Y no se puede resolver una sin la otra.

En El Blog Salmón | Crisis de la deuda soberana arrastra al colapso del sistema financiero, ¿Por qué no aumentamos la deuda pública y dejamos caer a la banca?

Imagen | trialsanderrors

Ver 42 comentarios