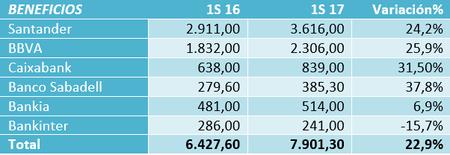

La gran banca española que cotiza el Ibex 35 ya presentado los resultados correspondientes al primer semestre de 2017. Unos resultados, sin duda muy positivos para sector pues se experimenta un incremento de beneficios del 22,9% frente al mismo periodo de 2016.

Los beneficios actuales de los seis bancos que forman el Ibex 35, suman 7.901,30 millones de euros, mientras que en el primer semestre del año anterior eran de 6.427,6 millones. Como detallaremos seguidamente, este incremento de los beneficios viene respaldado de mayores ingresos y una contención en las principales partidas contables como gasto de personal y deterioro de activos.

Los ingresos avanzan pero los bajos tipos de interés repercuten al margen de intereses

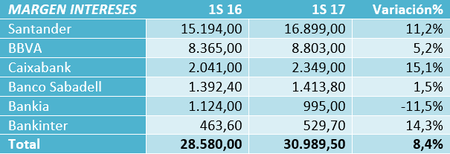

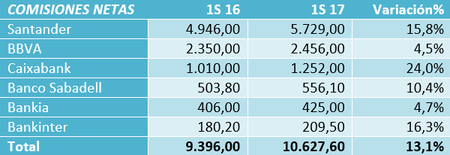

Los ingresos bancarios tienen dos partidas fundamentales, en primer lugar el margen de intereses y en segundo lugar las comisiones netas. Como veremos, en ambos casos, la evolución de estos partidas es notablemente inferior al crecimiento de los beneficios.

El margen de interés de las entidades bancarias del Ibex 35 ha sido en el primer semestre del año de 30.989,5 millones de euros lo que supone un avance del 8,40%, es decir 14,5 puntos porcentuales menos que lo que han avanzado los beneficios.

Esto se debe a la actual situación en los tipos de interés que el Banco Central Europeo mantiene en el 0% y también estamos viendo como el índice de referencia de las hipotecas, el Euríbor, está sumando nuevos mínimos históricos y cotiza en -0,151%.

Los bancos han mantenido los mismos niveles de rendimiento al crédito para clientes, mientras que se producía un descenso en el coste de la financiación mayorista y en los depositantes, lo que les ha permitido en última instancia este incremento del margen de interés.

Por otra parte, tenemos las comisiones netas que el total de la gran banca ha sumado 10.627,6 millones de euros, un 13,1% más que en el primer semestre del año. Como vemos, esta partida ha crecido 4,7 puntos porcentuales más que la partida del margen de intereses. No obstante, quedan lejos del avance de los beneficios de los seis grandes bancos.

¿Cómo ha podido la banca incrementar tanto sus beneficios?

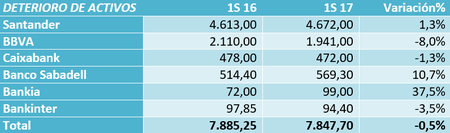

Para entender el incremento de los beneficios de los bancos, hay que mirar más allá de los ingresos. Seguidamente vamos a analizar las dos partidas de mayor peso en la cuenta de resultados que se descuentan: el gasto de personal y el deterioro de activos.

En primer lugar, los seis bancos del Ibex 35 se han gastado en personal 16.062,03 millones de euros, lo que supone un 4,5% más frente al mismo periodo del año anterior. Por lo que vemos una contención de los gastos de personal, mientras que los ingresos avanzaban, ampliando los márgenes netos.

La otra partida que debemos prestar atención es la evolución de la partida contable deterioro de activos. La gran banca ha sumado 7.847,70 millones de euros en concepto de dotaciones por deterioro de activos, una cifra que representa un descenso del 0,5% si lo comparamos con el primer semestre de 2016.

Aunque la cuenta resultados tiene más partidas para analizar, estas dos son las más significativas y cómo podemos apreciar no ha habido un avance al mismo ritmo que han evolucionado los ingresos lo cual ha permitido que finalmente ampliar el resultado atribuible hasta situarse por encima del 20%.

Bankinter: la única entidad cuyos beneficios bajan

De todos los resultados que ha presentado la gran banca española, Bankinter es la única entidad que ha mostrado una caída del beneficio neto del 15,7% en el primer semestre del año, pasando de un beneficio de 286 millones de euros a un beneficio de 241 millones de euros.

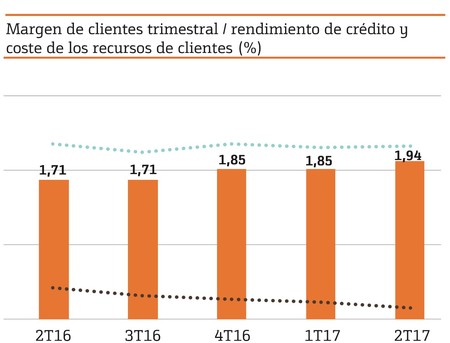

Llama a la atención este descenso de los beneficios, en un contexto en el total de comisiones netas se ha incrementado un 16,23% y el margen de clientes ha avanzado es los últimos trimestres. Y es que la política de Bankinter, al igual que la del resto de entidades, ha sido mantener la rentabilidad del crédito ofrecido a clientes, mientras que el coste de recursos y la financiación mayorista ha ido cayendo.

La razón que subyace a esta caída se debe a que en el segundo trimestre del año 2016 se contabilizaron los resultados extraordinarios fruto de la compra de la red minorista de Barclays en Portugal y a partir de ese momento se incluyen en los resultados del grupo global.

La ausencia de extraordinarios lleva a Bankinter a que los resultados no sean comparables. Sin tener en cuenta el factor Portugal el beneficio neto en el primer semestre del año hubiera sido de 227,4 millones de euros, lo que se traduce en un 16,4% más frente al mismo periodo del año anterior.

Los primeros resultados en el que el Santander incorpora al Popular en sus cuentas

Los presentes resultados tienen una gran novedad y es la integración del Banco Popular dentro del Grupo Santander. Recordemos que en el 7 de junio el Santander anunció la adquisición, por la simbólica cantidad de un euro, del Popular, aunque seguidamente se propuso una ampliación de capital de 7.000 millones de euros que ya sido realizada para cubrir la adquisición.

La ampliación de capital ha sido un éxito ya que se ha conseguido restaurar el importe objetivo con la emisión de 1.458 millones de acciones, lo que supone un porcentaje del capital del 10%.

En las cuentas presentadas, la integración del Popular y sus respectivas filiales se ha realizado desde la fecha de adquisición. En total, la aportación del Banco Popular al grupo Santander ha sido de 11 millones de euros. No obstante, desde la adquisición del Popular se han abierto un gran número de demandas por parte de los que fueron accionistas de la entidad rescatada que veremos si tiene algún futuro impacto para el Santander.

Por ahora, el Santander se ha comprometido a compensar a los accionistas minoritarios que acudieron a la última ampliación de capital en mayo del 2016 y que de un día para otro vieron como 1.300 millones de euros se evaporaron del mercado. La propuesta del Santander es emitir 980 millones de euros en un "bonos de fidelización", que aporten una rentabilidad del 1% anual durante los siguientes seis años.

Ver 5 comentarios