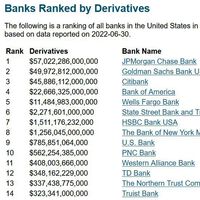

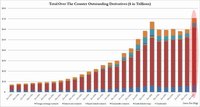

Esta tabla no significa que el sistema financiero vaya a reventar

Mercados FinancierosUna tabla con el total de los derivados que tienen los bancos de EEUU es usada para decir que la economía está a punto de reventar. Eso no es cierto, solo demuestra la ignorancia de cómo funciona de verdad el sistema financiero mundial.

Leer más »