Continuando con nuestra serie de Conceptos de Economía hoy vamos a tratar de hacer comprensible el cálculo de la declaración de la renta con un ejemplo práctico. La declaración de la renta el impuesto más importante de todo el sistema tributario y realmente pocos contribuyentes saben cómo se calcula este impuesto.

El primer concepto que debemos conocer para poder calcular cuánto tenemos que pagar a Hacienda en concepto de nuestra renta es la base imponible, cómo se obtiene, cómo se calcula la cuota y cual es el importe que finalmente se paga.

Sin entrar en un campo farragoso excesivamente jurídico, podemos definir la base imponible como la suma de todos los rendimientos monetarios o en especie que se generan por parte de una persona física sobre los que se va a aplicar un tipo de gravamen determinado con objeto de determinar una cuota tributaria final.

Ejemplo de cálculo de la base imponible

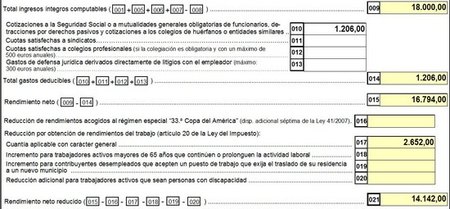

Por ejemplo; si yo tengo un salario bruto de 1.500 euros mensuales, mi renta anual será de 18.000 euros. Dado que el impuesto sobre la renta reduce esos ingresos brutos con los gastos deducibles, que para el caso de rendimientos del trabajo, serían las cuotas a la Seguridad Social principalmente, a los que además les aplica una reducción previa por los rendimientos del trabajo de 2.652 euros para el caso descrito.

Suponiendo un gasto en seguridad social del 6,7% anual sobre el salario bruto, los gastos deducibles serían 1.206 euros, con lo cual, la base imponible para una persona que ingrese 18.000 euros por rendimientos del trabajo y no tenga ningún otro tipo de rentas, como pueden ser alquileres, rendimientos de cuentas bancarias o ganancias patrimoniales, sería de 14.142 euros.

Si tuviéramos más fuentes de renta, sumaríamos todos los ingresos que son suceptibles de tributación en el impuesto, le restaríamos los gastos deducibles que cada ingreso tuviera y obtendríamos una base imponible para cada cada individuo a la hora de realizar su propia declaración de la renta.

Los dos tipos de bases imponibles

En el impuesto sobre la renta, los ingresos se agrupan en dos grandes grupos que originan dos bases imponibles imponibles diferentes. Estos dos grupos son: * Base imponible general, integrada por rendimientos del trabajo, actividades económicas, determinados rendimientos del capital mobiliario e ingresos procedentes de entidades en atribución de rentas. * Base imponible del ahorro, que agrupa a la mayoría de rendimientos de capital mobiliario, como pueden ser intereses en cuentas corrientes y dividendos y ganancias y pérdidas patrimoniales. Esta diferenciación es muy importante, dado que los rendimientos de la base imponible general tributarán al tipo general de gravamen, que va desde el 24% al 43% mientras que los rendimientos del ahorro, actualmente tributan al 18% como tipo fijo. este tipo de tributación para la base imponible del ahorro cambiará a partir del año 2010 al 19% para los primeros 6.000 euros y al 21% para el resto. <a href=http://img.elblogsalmon.com/2009/12/base-liquidable-1.jpg">

Cálculo de la cuota

Tal y como ya hemos delimitado y podemos observar en las últimas capturas, la base imponible general de nuestro ejemplo es de 14.142 euros. Si tuvíeramos otras fuentes de ingresos que correspondieran con la base imponible del ahorro, tendríamos dos tipos de bases imponibles distintas.

Ahora, el siguiente paso es aplicar a esta base imponible el tipo de gravamen que le corresponda. Las escalas de tipos de tipos de gravamen se calculan según los siguientes tramos de bases imponibles: * Hasta 17.707,20 euros: 24% * Desde 17.707,21 euros a 33.007,20 euros: 28% * Desde 33.007,21 euros a 53.407,20 euros: 37% * Desde 53.407,21 euros en adelante: 43% Estos porcentajes se reparten entre la Hacienda estatal y las distintas autonomías, correspondiendo para el IRPF del ejercicio 2009 un reparto del 65,25% para el Estado y un 34,75% para las distintas autonomías. Al aplicar estos repartos estatales y autonómicos, se generan dos tipos de gravamen distintos, según los cuadros adjuntos, pero se puede comprobar que la suma del tipo de gravamen general y autonómico coincide con los porcentajes anteriores. (Los territorios forales, Pais Vasco y Navarra, no tienen esta división y aplican escalas y tipos distintos a los expuestos)

El cálculo que se realiza como punto siguiente, es aplicar los tipos de gravamen, estatales y autonómicos a la base imponible y restarle la parte proporcional de base imponible que tiene la consideración de mínimo vital exento. Como norma general, este mínimo vital es de 5.151 euros, aumentando esta cantidad por circunstancias de minusvalías.

Por último, el tipo medio de gravamen se calcula dividiendo las cuotas resultantes entre la base imponible, expresada de manera porcentual, tal y como podemos ver en el cuadro anterior.

Aplicación de deducciones

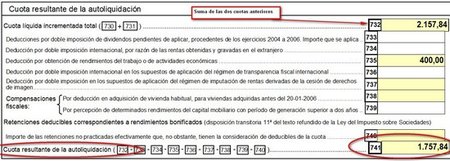

Una vez determinada la cuota a pagar, que corresponde con la suma de las dos cuotas anteriores, procederemos a aplicar las deducciones a las que tengamos derecho. El tope máximo a deducir corresponde con la cantidad a pagar en concepto de impuesto. Supongamos que este contribuyente ha tenido unas retenciones en su nómina de 2.000 euros anuales y que sólo tiene derecho a la deducción de los 400 euros.

La cantidad que realmente pagamos en concepto de impuesto es la que se obtiene en este punto. Para el caso descrito, sería la cuota resultante de la declaración, casilla 741 del modelo de declaración. Es muy importante no confundir esta cantidad con la cuota diferencial.

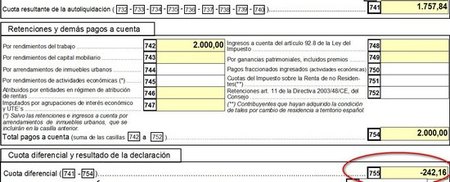

La cuota diferencial es la cuota que se obtiene despues de restarle a la cuota resultante, las cantidades pagadas a cuenta mediante retenciones del trabajo, actividades profesionales o cualquier otro tipo de pago a cuenta durante el ejercicio. Para el ejemplo descrito, supongamos que esta persona ha tenido unas retenciones de 2.000 euros en su nómina. La cuota diferencias sería:

En este caso, a este contribuyente la declaración de la renta le sale a devolver, por impor importe de 242,16 euros, pero realmente paga a Hacienda en concepto de su renta 1.757,48 euros. Este punto es el que más confusión genera a todos los contribuyentes y nunca se debe confundir un término con otro.

En El Blog Salmón | La falacia de los tramos del IRPF, ¿Qué es el tipo marginal del IRPF? Imágenes | Empezar de cero, Programa Padre AEAT, sbal.net

Ver 9 comentarios