Las aguas están turbulentas en los mares del norte después de la resolución de la UE sobre la devolución de 13,000 millones de euros en concepto de tasas por parte de la multinacional Apple al gobierno irlandés. La decisión no se ha pasado desapercibida, ni entre la ciudadanía, ni el gobierno irlandés, el cual ha estado a punto de desmoronarse tras la controvertida decisión del gobierno europeo en relación con el Tax Ruling y el trato de favor hacia la multinacional americana en términos fiscales, y después de 36 años funcionando en la isla esmeralda.

Como sea, el gobierno europeo ha abierto la caja de pandora, en un tema públicamente conocido, pero tratado como un tabú en términos políticos durante décadas por parte de las dos formaciones políticas mayoritarias del país, Fiana Fáil y Fine Gael partidarios de proteger a ultranza a las corporaciones tecnológicas en Irlanda, como motor de crecimiento económico y creación de empleo. Partidos que han tenido posiciones dominantes a través de diversas mayorías absolutas de las que han hecho uso y disfrute. Las últimas elecciones han acabado con esa tendencia, y el actual gobierno se ha tenido que crear a base de coaliciones con otros partidos independientes, y con Fine Gael y el Sinn Fein en la oposición, este último convertido en un partido anti-austeridad, después de años de aparente paz en la provincia del Ulster.

Pero, ¿qué está ocurriendo realmente en Irlanda en términos político-económicos tras la decisión de la EU?

Tax ruling, doble irlandés y el 12.5% del impuesto de sociedades

Es archiconocido el generoso Impuesto sobre sociedades irlandés a un tipo general del 12.5% por parte de todos. Lo que tal vez sea menos conocido son conceptos más avanzados en materia fiscal, como son los Tax Ruling, o ¨el doble irlandés¨,un método de ingeniería fiscal, cual está siendo eliminado desde el 2015, y de forma progresiva hasta el 2020. Para entender aún mejor que está pasando en Irlanda, voy a explicar que son estos términos:

Tax ruling. Este concepto fiscal se refiere a los tratos de favor que los distintos estados hacen a multinacionales en materia tributaria. Es importante remarcar, que en principio dichos acuerdos son legales y aplicados a lo largo y ancho de Europa, ósea que no es un fenómeno que se dé solamente en Irlanda, o en otros países de la UE favorables a la ingeniería fiscal. En España también ocurre. Pero como cualquier otro concepto legal, puede infringir la ley, y convertirse en un fenómeno punible jurídicamente hablando. La Unión Europea considera dichos acuerdos ilegales, cuando se generan a favor de unas compañías y en detrimento de otras, que en principio por analogía en su forma jurídica y circunstancias, deberían también beneficiarse de ellos del mismo modo, y no lo hacen. La comisión europea está empezando a ser más estricta en la evaluación de dichos tratados, sobre todo a partir del acuerdo firmado a finales del 2015, por el cual exige a todos los estados miembros a hacer públicos dichos acuerdos entre los otros estados miembros y la comisión Europea a partir de Enero del 2017, y acabar así con el ¨secretismo¨ imperante que siempre les ha rodeado. Entre los tax rulings más comunes tenemos los siguientes:

APA (Acuerdos anticipados de precios de transferencia). Este es sin duda de los más comunes, y hace referencia a los precios internos de transferencia aplicados entre las distintas subsidiarias dentro de las multinacionales para minimizar las bases imponibles entre los distintos países, y así minimizar las cargas fiscales. Estos precios (precios internos de compra/venta) son acordados de antemano entre las multinacionales y los estados en las transacciones internas del grupo empresarial a nivel internacional. Es decir una subsidiaria vende/compra a otra y la base imponible del impuesto viene dada por la diferencia entre el precio de venta y el precio de comprar, cuando más reducido es el margen, menos impuestos se pagan.

BEPS (en sus siglas en inglés, ¨Base erossion and profits shifting¨). Esta estrategia fiscal hace referencia a las salidas de capital de unos países a otros, en busca de los destinos tributarios más ¨agradecidos¨, para pagar menos impuestos. La OCDE está tratando el tema actualmente, con el fin de homogeneizar una legislación que evite dichos movimientos de capitales.

DTA (Deferred Tax Assets), o lo que es lo mismo activos fiscales diferidos. Estos activos se generan cuando una empresa genera pérdidas en cualquier ejercicio contable, siempre y cuando la autoridad tributaria permita generar dicho activo. Como se han obtenido pérdidas, al aplicar el gravamen, el impuesto a pagar tiene valor negativo, lo que genera un activo fiscal para dicha empresa, el cual puede ser aplicado y deducido, en futuros resultados positivos, generando una rebaja fiscal en el futuros ejercicios.

Doble irlandés-Sandwich holandés. Estrategia fiscal está siendo ¨tímidamente¨ eliminada, en parte por la presión ejercida por la comunidad internacional sobre Irlanda por dicho método. Esta medida permite la venta de activos intangibles (derechos de propiedad) adquiridos en todos los mercados de la multinacional en EMEA (en inglés, Europa, Oriente medio y Africa), y transferirlos a Irlanda, y desde la sede irlandesa, a las islas Bermudas, o islas Caimán o Delaware. Los beneficios restantes, después de traspasar todos los derechos de propiedad, son enviados a los Países Bajos, creando otra subsidiaria en las Antillas holandesas (sandwich holandés) para poder transferirlos desde Holanda, y así tributa la mayor parte del impuesto en dichas islas a un 2%. Pueden leer más información en este artículo del blog Salmón que escribí hace unos meses sobre Irlanda, donde explico todo con más detalle.

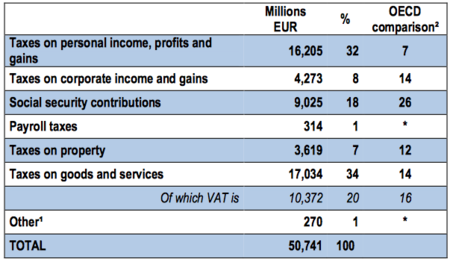

No hace falta saber demasiado para entender que con todas estas maniobras impositivas por parte de las multinacionales ubicadas en Irlanda, los ingresos públicos recaudados vía impuestos, están muy por debajo del famoso tipo general 12.5% del impuesto sobre sociedades, por no mencionar que la carga fiscal irlandesa recae en las rentas del trabajo, más que en las rentas del capital. Las cifras proporcionadas por la OCDE en el 2015 al respecto, hablan por sí solas.

Apple e Irlanda

La relación entre Apple e Irlanda ya lleva unos 37 años en funcionamiento. De hecho, que Tim Cook (Apple CEO), la ha definido como un ´matrimonio de 37 años´. Apple se ubicó en la ciudad de Cork (al sur del país) en 1980 con 60 trabajadores, (actualmente la compañía tiene 6,000 empleados en todo el país). Tim Cook, en sus últimas declaraciones hechas a la prensa internacional, no duda en hablar de su compromiso a seguir en el país, y continuar adelante con las inversiones de la empresa en curso en la isla (como la expansión de su Campus en Cork que generará 1000 puestos de trabajo directos más, antes del segundo semestre de 2017), a pesar de la resolución de la Unión Europea. Apple confía que la UE refutará al final la decisión.

16,000 millones de euros, no es una cifra despreciable en absoluto para Apple, ya representa un 25% del beneficio total neto antes de impuestos de la empresa en 2015, o un 8% del volumen de tesorería que la empresa ha acumulado (193,000 millones de euros, unos 215,000 millones de dólares), y que no quiere retornar a su sede en Cupertino (USA), porque quedaría gravado al 39% del impuesto sobre sociedades norteamericano, uno de los más altos del mundo. Por no decir, que esa misma cifra es el equivalente al presupuesto en Sanidad de todo Irlanda para el 2016.

La respuesta del estado irlandés, no se ha dejado esperar, el primer ministro Enda Kenny ha llamado telefónicamente a Mr. Cook, simplemente para decirle que el gobierno está con Apple y van a apelar la resolución europea, o el ministro de finanzas Michael Noonan lo ha definido , como una amenaza a la autoridad fiscal del país, el cual cumple perfectamente con todos sus objetivos de déficit (por debajo del 3% exigido) y está reduciendo su deuda a marchas forzadas (de un 120% sobre el PIB en 2012, a un 94% a finales del 2015, y bajando). La decisión del estado irlandés, en principio, ha sido ¨no tocar¨ dicho dinero de Apple, y dejarlo en fideicomiso, probablemente para hacer uso del mismo, en cualquier inversión pública en el futuro, que beneficie directamente a Apple.

La decisión de la comunidad europea ha sido clara, Apple deberá pagar atrasos fiscales de la compañía desde 2003 hasta el 2014, ya que ha pagado en torno al 1% sus beneficios anuales a lo largo de dicho periodo, llegando al 0.005% en el 2014.

¿Realmente Apple no paga apenas impuestos?. Cierto es, que en Irlanda no paga mucho, y a estas alturas decir que Apple hace uso de la ingeniería fiscal para minimizar el pago de tributos, es una obviedad muy grande. Por no decir, que en España ha pagado solo 19 millones de euros en 10 años.

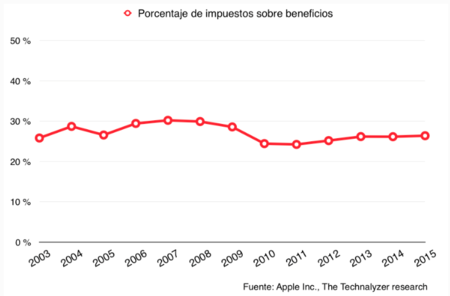

Pero la pregunta del millón es, ¿cuánto ha pagado Apple en impuestos a nivel mundial?. Apple como compañía que opera como valor en el Nasdaq (la bolsa de valores tecnológicos en Nueva York), está obligada a auditar sus cuentas consolidadas y hacerlas públicas, exigencia de la SEC (Securities and exchange commission), o lo que es lo mismo, el equivalente al CNMV (Comisión Nacional del Mercado de Valores) pero en E.E.U.U. En este vínculo, podéis ver la cuenta de pérdidas y ganancias consolidada de la empresa para el 2013, 2014 y 2015. Apple ha pagado en torno al 26% de media de su beneficio antes de impuestos en ese periodo, es más, en el gráfico de abajo vemos la carga fiscal consolidada de Apple desde el 2003 al 2015 a nivel mundial.

Entonces en qué quedamos, ¿Apple paga impuestos o no? La respuesta es muy sencilla, la empresa aplica a nivel mundial su estrategia de ingeniería fiscal para pagar lo menos posible, pero eso no implica que no pague impuestos en distintos lugares del mundo, incluyendo paraísos fiscales, y aún así ha pagado entre un 25% y un 30% de sus beneficios anuales consolidados mundialmente, entre el 2003 al 2015. Es decir, los defensores de la compañía que alegan que la empresa sí paga impuestos, tienen razón. La misma razón que los detractores de la misma que denuncian los exiguos pagos tributarios en países como Irlanda, España, o en cualquier otro país europeo.

Apple, la UE y la crisis política irlandesa

Una de las características del gobierno irlandés actual, es que ningún partido político tiene mayoría absoluta, y el partido que ganó las elecciones (Fiana FáIL) con mayoría simple se ha visto abocado a hacer coaliciones políticas con otros partidos independientes. Es el mismo partido que llegó al poder después de que el anterior ejecutivo dimitiese en el 2011 por el recate bancario del país. Simplemente, los recortes exigidos por FMI, y las políticas de austeridad de Fiana Fáil han pasado factura al ejecutivo de Enda Kenny que ha perdido la mayoría absoluta. La decisión europea de devolver 16,000 millones de euros al gobierno por parte de Apple, ha levantado tempestades en Dublín, dividiendo al gobierno, entre los partidos que quieren dejar ese montante en una cuenta cerrada y apelar la decisión de la UE; y los partidos que no quieren hacer apelaciones, exigen un cambio del régimen fiscal irlandés, y utilizar ese capital en la mejora de la sanidad pública, educación, asistencia social, etc..

La controversia no ha pasado desapercibida, poniendo al diversificado gobierno irlandés al borde la ruptura y de la convocatoria de nuevas elecciones. El momento clave ha tenido lugar esta mañana en el parlamento donde se reunían para encontrar una solución, o posiblemente disolver las cortes e ir a unas segundas elecciones. La decisión ha llegado, y se ha decidido que el gobierno irlandés continuará con la apelación del caso ¨Apple¨ en la comisión europea. En principio, ha imperado el miedo a unos segundos comicios. Obviamente, la decisión está llena de condicionantes, tales como:

- Una revisión de la ley impuesto de sociedades irlandés.

- Trasponer la directiva de la UE antes de final de año para asegurar el intercambio de información fiscal e incrementar la cooperación tributaria entre países.

- Ser líderes en justicia fiscal convocando antes de final de año reuniones con otros gobiernos europeos, intermediarios internacionales, sectores industriales, etc..para reducir la opacidad fiscal

- Mayor transparencia en los acuerdos de Tax Rulings, limitándolos a un plazo máximo de 5 años y con una mayor supervisión de los mismos por parte del comité de cuentas públicas irlandés.

Si hay algo que ha empezado a aportar este caso de Apple, es un incremento de transparecia fiscal en el gobierno irlandés, y por extensión en la UE, con respecto a la fiscalidad de las multinacionales americanas en Europa. Los siguientes bajo sospecha en la lista, Google y Amazon. El ¨culebrón¨ irlandés todavía no ha acabado.

Ver 18 comentarios