Uno de los requisitos básicos dentro del orden de financiación internacional es el cumplimiento de obligaciones por parte de los estados ante sus acreedores ya que les beneficia tanto en su credibilidad externa como en su prosperidad económica.

Sin embargo, en la historia económica ha visto una cantidad numerosa de defaults, que se producen cuando un país soberano entra en una situación de impagos de manera prolongada en la que se ven afectados negativamente sus acreedores poseedores de títulos de deuda soberana. Estos acreedores dejan de recibir o bien los intereses o el principal de la deuda.

Las consecuencias directas para el país deudor es que inmediatamente se endurecen sus condiciones de financiación y en el mejor de los casos, únicamente ser excluido de la financiación internacional.

La financiación internacional para la mayoría países constituye uno de los pilares centrales para financiar proyectos de inversión a largo plazo que generen rentas futuras con las cuales satisfacer a los acreedores, sin que ello impacte en la capacidad de elaborar la nación.

Normalmente estos procesos implican un proceso dilatado de reestructuración de la deuda entre las partes que merma la confianza del país. Hemos presenciado una multitud de casos de defaults y sus resoluciones, por lo que vamos a repasar diferentes procesos de impagos significativos como los ocurridos en Argentina en 2001, Ecuador en 2008 y Cuba en 1986.

Argentina: El mayor default de la historia

Al comienzo del siglo XX Argentina fue uno de los países más ricos del mundo, su PIB per cápita era superior al PIB per cápita de los países europeos como Francia y Alemania. Sin embargo, a principios del siglo XXI se inició con el mayor default de la historia tras la grave crisis que sufrió Argentina.

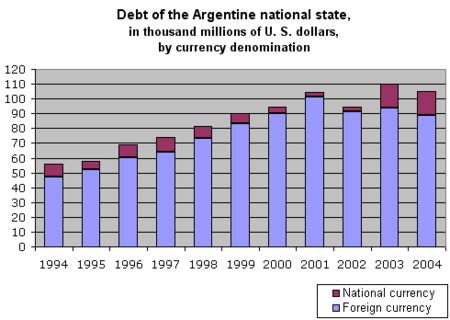

Argentina suspendió pagos en diciembre de 2001, un default que afectó a tanto a los acreedores privados como a sus acreedores soberanos. Con los privados, se comprometió un importe de 100.000 millones de dólares (el mayor impago de la historia) en bonos emitidos por Argentina con la garantía de la República de Argentina.

Como consecuencia, Argentina perdió totalmente su acceso a la financiación externa, sin la posibilidad de emitir deuda. Con el fin de recuperar el acceso a los mercados financieros internacionales que perdió en el período previo a la crisis, el gobierno necesitó reestructurar la deuda que se incumplió con sus acreedores.

Los canjes de deuda de 2005 y 2010 cubrieron 93% de la deuda total sobre la que se incumplió en 2001. Los acreedores "holdout" se quedaron con el restante 7% de la deuda en incumplimiento, con un valor nominal de 6.000 millones de dólares.

Por su parte, Argentina debía a dieciseis países del Club de París (foro de negociación de la deuda con los países acreedores desde 1956 sin vinculación al sector privado) 9.691 millones de dólares, incluidos los 3.633 millones de dólares de intereses y garantizó a la recuperación efectiva del 100% de los impagos.

A inicios del 2016, tras 15 años de litigios, Argentina alcanzó a un acuerdo con el 90% de los "holdout". Después de un largo contencioso legal, Argentina aceptó pagar la totalidad a los bonistas que rechazaron dicho canje. Con todo ello, Argentina pudo emitir 16.500 millones de dólares de deuda, marcando así el regreso de Argentina los mercados financieros internacionales.

Ecuador: Un default intencionado

El caso de Ecuador puede que sea uno de los más curiosos de la historia de los defaults. Si un país no cumple con sus obligaciones frente sus acreedores normalmente se debe a la falta de liquidez ante una fuerte crisis, pero en el mes de diciembre de 2008 a pesar de poseer dinero en caja, se interrumpieron los pagos en los bonos Global 2012 y Global 2030 que suponían 3.210 millones de dólares (cerca de un 30% del pasivo).

La razón por la que el Gobierno de Rafael Correa suspendió los pagos de estos bonos es porque el organismo la Comisión para la Auditoría Integral del Crédito Público (CAIC) determinó que parte de la deuda externa era "ilegitima" bajo la argumentación de que el endeudamiento público era "una herramienta de saqueo de recursos y de sumisión a políticas impuestas por los organismos multilaterales".

Ecuador tenía dinero en caja y en el año 2009 compró gran parte de la deuda de esos bonos extranjeros que aproximadamente suponían el 91% del total. Esta compra supuso un descuento alrededor del 35% del valor nominal de los títulos de deuda pues se había desplomado su precio en el mercado.

A diferencia de la mayoría de defaults en ese momento no existía ninguna crisis económica. Pero se le cerró el acceso los mercados internacionales. Con el Gobierno de Correa se ejecutó una reforma fiscal para incrementar los ingresos públicos del Estado.

No obstante, el país siguió sumando déficits: 3,6% del PIB en el año 2009, del 1,4% en el 2010, del 0,01% en el 2011 y del 1,1% en el 2012. Pero con el impago de la deuda, Ecuador dejó de financiarse en los mercados internacionales.

¿Cómo se financiaban esos déficits? La mayoría de déficits eran cubiertos por financiación interna, es decir, bolsas de valores locales, banca pública e instituciones públicas. Otra de las vías fue acordar con China suministro de petróleo a cambio de líneas de financiación (créditos bilaterales).

Por otra parte hay que decir que con casi una década de altos precios de las materias primas internacionales se le concedió al gobierno recursos extraordinarios para financiar una política fiscal expansiva basada en una elevada inversión en el sector público y gasto social.

Pero con el desplome del petróleo desde 2014 llevó a que el gobierno impusiera medidas de austeridad, por lo que recortó el gasto de inversión (en 4% del PIB del 2015) y buscó nuevas vías de ingresos.

Asimismo no le quedo otra que emitir de nuevo deuda por lo que tuvieron que pasar cerca de seis años para que Ecuador pudiera volver a emitir deuda en los mercados internacionales. El regreso de a los mercados implico la emisión de 2.000 millones de dólares en bonos soberanos a un plazo de 10 años y con una rentabilidad del 7,95%.

Cuba y treinta años del default

En el año 1986, bajo el mandato del régimen comunista de Fidel Castro, Cuba entró en default provocado por el recorte de ayuda de parte de la antigua ex Unión Soviética que dejó de existir tras la caída del Muro de Berlín.

Tras varias décadas de bloqueo desde los Estados Unidos el gobierno, el entonces Presidente Obama sorprendió al mundo cuando se anunció que se restablecerían las relaciones diplomáticas con La Habana y que ello implicaba levantar determinadas sanciones crónicas sobre el país.

Desde este punto se incrementó el interés por los activos cubanos incluyendo la deuda que se encontraba en default desde los años ochenta y que parte de ella se encontraba en manos de fondos de inversión privados.

El 12 de diciembre de 2015, el Club de París que se forma por los veinte países acreedores de deuda oficial, reconoció las negociaciones sostenidas con Cuba fuera de este foro por Rusia, Japón, China, Alemania, Francia, España y México.

Catorce de los veinte miembros del grupo intervinieron en la renegociación de la deuda cubana y el dictamen final fue condonar 8.500 millones de dólares de un total de 11.100 millones de dólares, lo que dejó pendiente 2.600 millones pagaderos en 18 años y cinco años para hacer frente al reembolso de intereses.

Las diferencias existentes con el acuerdo del Club de París con Argentina son evidentes. Cabe destacar la diferente posición relativa de los acreedores soberanos agrupados en el caso argentino y en el cubano. En el primero, la posición del Club de París era muy minoritaria, mientras que en el caso de Cuba el principal acreedor eran los países del Grupo de Acreedores de Cuba, con la excepción de Rusia.

Ver 13 comentarios