El ministro de economía, Luis de Guindos, ha comunicado avances en la nueva Ley Hipotecaria. Uno de ellos será una mayor facilidad para cambiar desde una hipoteca de interés variable a una hipoteca a tipo de interés fijo y a un coste prácticamente de cero.

Con esta ley se persigue facilitar que el volumen de hipotecas suscritas a tipo de variable puedan pasarse al tipo fijo si finalmente el consumidor prefiere esta modalidad y puede pactarla con su banco o bien con otra entidad alternativa.

También habrá otras modificaciones adicionales como unas condiciones de amortización anticipada mejoradas y facilidades para cuando se pase de un contrato en moneda extranjera a un contrato formalizado en euros.

Otro de los detalles importantes que agrupa la nueva ley hipotecaria será la relevancia del notario que deberá tener una actuación de dos veces, antes y durante la firma del contrato hipotecario.

Pasar de una hipoteca de tipo variable a tipo fijo puede ser una gran opción

Las hipotecas a tipo variable tendrán una ventaja sobre las hipotecas fijas si la hipoteca viva tiene un plazo de vencimiento de un año, dos o quizá tres. Todo esto dependerá de las acciones futuras del Banco Central Europeo en su política de tipos de interés.

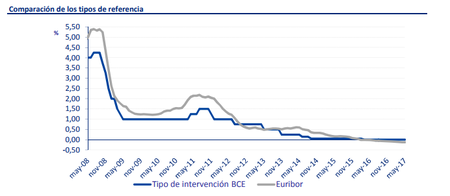

Pensemos que actualmente nos encontramos con una autoridad monetaria que mantiene una política ultra laxa, con tipos de interés son 0% y una tasa de depósitos del -0,40%. Esta situación obviamente no durará toda la vida, por lo que en algún momento se normalizará y los tipos de interés empezarán a subir.

A día de hoy, las hipotecas a tipo variable ofrecen mayores ventajas que las hipotecas a tipo fijo. Esto se debe a que el Euríbor a 12 meses se encuentra cotizando en el -0,151%, por lo que se termina pagando una cantidad inferior al diferencial que nos asigna la entidad bancaria.

Por ahora, las hipotecas a tipo de interés variable están ganando la partida. Imaginemos una hipoteca con un capital pendiente de 120.000 euros, con un plazo de 20 años y un diferencial sobre el Euríbor del 1%. Tras la revisión anual, la cuota hipotecaria pasaría de 548,88 euros hasta 543,56 euros, lo que supone una diferencia de 5,32 euros al mes o lo que es lo mismo 63,84 euros al año.

Bajo el mismo ejemplo, imaginemos una hipoteca, con el mismo capital prestado y plazo del ejemplo anterior -120.000 euros y 20 años- pero esta vez el tipo de interés será fijo situado en el 2,5%. En esta ocasión, la cuota hipotecaria ascendería a 635,88 euros, es decir 92,32 euros más al mes frente la alternativa variable o 1.107 euros al año.

Con estos datos se puede concluir que actualmente las hipotecas a interés variable ofrece mejores condiciones que las fijas. No obstante, si tenemos una visión a largo plazo tenemos que pensar que a medida que los tipos de interés vayan subiendo, el tipo de interés de las hipotecas a plazo fijo también lo harán, por lo que contratar una hipoteca a plazo fijo con los tipos de interés actuales, nos permitirá beneficiarnos del contexto presente en el largo plazo.

Debido a que uno de los objetivos del Banco Central Europeo es una inflación cercana al 2% en el medio plazo, una hipoteca a un interés fijo que establezca un tipo del 2,50%, terminaríamos pagando en términos reales un 0,50% -descontando la evolución de la inflación-.

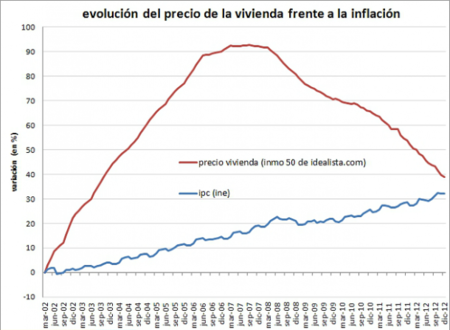

Por otra parte, los activos inmobiliarios tienden a revalorizarse en el largo plazo al mismo ritmo de subida de los precios, por lo que contratar una hipoteca a plazo fijo permite beneficiarse por un lado del descuento de la inflación en el tipo nominal fijo y por otra parte la revalorización inmobiliaria que en el largo plazo tiende a igualarse con el ascenso del mercado inmobiliario.

El Euríbor se encuentra año y medio en negativo

Si hablamos del mercado hipotecario, obviamente tenemos que mencionar al Euríbor pues es su índice de referencia por excelencia. El pasado mes de junio el Euríbor anotó un nuevo mínimo histórico cuando cerró en el -0,149% Y en este mes de julio no hemos visto alcanzar el -0,16%.

Por ahora, no parece que el BCE vaya experimentar un giro radical en la política monetaria del que promueva una subida generalizada de los tipos de interés, revirtiendo la tendencia bajista que lleva el Euríbor en los últimos años y en negativo durante el último año y medio.

No obstante, cuando la autoridad monetaria decida iniciar un proceso de normalización de su política monetaria, eliminando el QE - que ha elevado el balance de 4,2 billones de euros- y subiendo tipos, el Euríbor se verá afectado y responderá en la misma dirección que los tipos de interés.

A todo ello, recordemos que está pendiente la entrada en vigor del llamado Euríbor plus, cuya implantación se centrará en un nuevo cálculo que integrará las transacciones reales de la banca frente a las estimaciones que se efectuaban la actualidad.

Este cambio supone la alteración de un índice de referencia que afecta a más de 180 billones de euros en contratos y el 90% de préstamos hipotecarios en España, que actualmente están referenciados al Euríbor a 12 meses. Previsiblemente, este nuevo Euríbor se retrasará en su andadura hasta el 2018.

Datos del mercado hipotecario actual

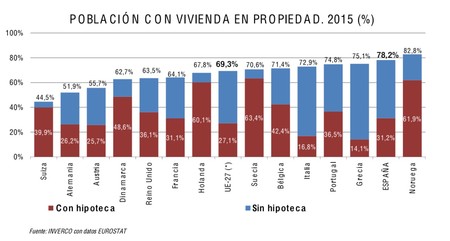

El crédito hipotecario es vital para un país cuya estructura de ahorro familiar se centra en la compra de activos inmobiliarios, lo que lleva a demandar un producto financiero como son las hipotecas, lo que conlleva una elevada exposición y sensibilidad a las variaciones de los tipos de interés a través del mercado hipotecario.

En España el 78% de la población disfruta de su vivienda habitual en régimen de propiedad, y el 31,2% de la población tiene una carga hipotecaria en su vivienda. De ello se deriva una necesidad de una ley hipotecaria transparente para poder optar a una planificación en el largo plazo.

Del total de hipotecas concedidas, el 95% de las hipotecas se encuentran firmadas a un interés variable. Es decir, el pago de la hipoteca dependerá de un índice como el Euríbor -índice más extendido en los productos hipotecarios-.

Si nos referimos a los últimos datos del mercado hipotecario, el 40% de los nuevos productos hipotecarios, son préstamos a tipo de interés fijo. Este interés por un producto tipo fijo no es casualidad sino que nos encontramos ante uno de los contextos de mercado que hacen más atractiva esta opción.

El tipo medio de los préstamos hipotecarios para adquisición de vivienda libre concedido por las entidades de crédito españolas (IRPH), aumentó frente marzo, situando el índice en 1,906% en el mes abril de este año. Se mantiene en niveles similares a los registrados durante todo el año 2016.

En el primer trimestre de 2017, el aumento del importe medio de la vivienda hipotecada junto con el suave incremento del plazo medio de amortización hasta 23,3 años, ha provocado que la cuota mensual resultante (489€), en el presente presente ejercicio, haya subido un 3,93% frente al primer trimestre de 2015.

La crisis ha llevado a un profundo proceso de desapalancamiento financiero en el sector privado y a depender cada vez menos del crédito hipotecario.

Ver 8 comentarios