El euro está por debajo de la paridad con el dólar, hoy se encuentra cotizando en los 0,99 dólares, su valor más bajo en 20 años. Se ve impactado por la dificultad sobre la situación económica de Europa y el aumento de los riesgos geopolíticos, el pesimismo de los inversores sobre el euro ahora está eclipsando los niveles vistos en octubre de 2020, cuando las consecuencias de Covid estaban causando estragos en todo el mundo.

Por su parte, la inflación alcanzó un máximo histórico el mes pasado, superando las expectativas de los economistas, lo que llevó a muchos a elevar sus pronósticos de tipos de interés del BCE para septiembre y más allá.

Los tres impactos que sentiremos por un euro depreciado

Un tipo de cambio es el valor de una moneda en términos relativos frente a otra moneda. Los tipos de cambio son claves para la economía europea por su influencia en los flujos comerciales y financieros entre la Eurozona y el resto del mundo. La actual devaluación presenta tres impactos importantes para los agentes económicos.

1) La depreciación del euro supone un elemento catalizador para la inflación y empobrece. Especialmente en los productos energéticos y alimentos básicos que cotizan en dólares. Si sus cotizaciones se mantienen mientras el euro se deprecia, se necesita muchos más recursos para demandar estos productos, es decir precios en euros más elevados. Desde el lado de las familias, el poder adquisitivo se ve resentido si no existe una actualización vía salario o de las rentas que se estén percibiendo.

Las empresas exportadoras pueden verse favorecidas. Un euro más débil es una buena noticia para las empresas que exportan bienes fuera de la Eurozona, ya que hace que los productos europeos sean más baratos en otros mercados. No obstante, todo dependerá si es o no es positivo para la empresa, dependerá de la relación con los costes energéticos y el resto de suministros que condicionan los márgenes.

2) Atentos a la hipoteca. Una subida de la inflación supone una depreciación de todos los agentes económicos endeudados en esa moneda. Por lo que la hipoteca realizada para la compra de la vivienda se ve devaluada. Sin embargo, el coste de la hipoteca es el elemento a tener en cuenta. Si se ha realizado a un tipo de interés fijo ese importe nominalmente no sufre modificaciones, incluso se devalua, pero si está indexada a un interés de referencia, lo más probable es ver un incremento nominal de la cuantía a satisfacer en la revisión periódica.

3) Si estás invirtiendo, toca hablar del riesgo divisa en tus inversiones. La devaluación de la moneda hace que frente al exterior nuestras inversiones valgan menos. Existen muchas maneras de combatir este efecto, ya sea con una diversificación en la cartera de inversión a nivel geográfico como directamente a través de las operaciones de cobertura. En este caso, si queremos evitar el moviendo en contra del eur/usd, existen alternativas como las posiciones cortas en el par por el valor nominal de la cartera.

Los factores que están lastrando al euro

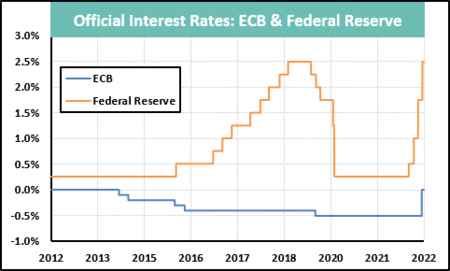

En primer lugar, y más importante, el BCE no le está tomando el ritmo de subida de tipos a la Reserva Federal. Si bien no es el único factor, es el que cobra protagonismo y hoy los tipos de interes se encuentran en el 0,50% tras la subida iniciada el pasado 21 de julio, llevando al precio del dinero a niveles de 2013. Pero la Fed le ha sacado ventaja al BCE, desde el 16 de marzo están subiendo tipos de interés y hoy ya se sitúan al 2,50%.

Si el BCE en la próxima reunión implementa una subida de 75 puntos básicos y no de 50 puntos, igualaría el ritmo más reciente de la Fed (subida implementada el 28 de julio), pero la naturaleza del choque de Europa es diferente. A pesar de que las tasas de aumento de precios son similares, la inflación subyacente europea nos muestra una mayor debilidad con los precios de los alimentos y la energía más tensionados.

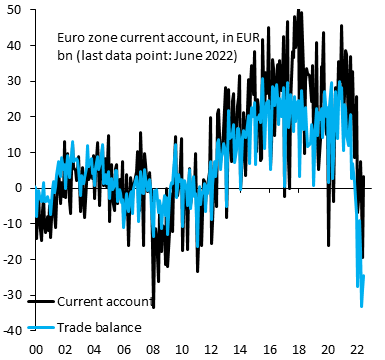

En segundo lugar, cabe mencionar el impacto en la balanza comercial. La reciente caída del euro lo ha elevado por encima de los niveles de soporte anteriores, debido al impacto en el comercio, especialmente en los precios del gas, de la reducción de Rusia en los suministros de la UE.

La balanza comercial relativa entre Estados unidos y la Eurozona ha empeorado en los últimos años. Antes de entrar en detalles, es importante señalar que Estados Unidos tiene un déficit comercial estructural debido a la moneda de reserva mundial. Por el contrario, Europa a veces tiene un déficit y a veces un superávit. El tamaño absoluto del déficit no es importante para el aumento o disminución del valor del euro, sino su dirección relativa. Un déficit que se va reduciendo a menudo equivale a una moneda más fuerte.

Estados Unidos ha tenido un déficit comercial en los últimos años, Estados Unidos creció del 3,9% del PIB al 4,9%, mientras que el superávit comercial de la eurozona cayó del 3,5% del PIB al 1,8%. Es probable que la balanza comercial de Europa frente a la de Estados Unidos se deteriore aún más en los próximos meses, ya que los precios del gas en Europa aumentan 9,5 veces los precios de los Estados Unidos.

En tercer lugar, debemos poner atención a los déficits presupuestarios. El déficit presupuestario estadounidense en el periodo 2017-2019 toma un camino completamente diferente al del déficit de la eurozona. El déficit estadounidense pasó del 2,5% del PIB al 5%, mientras que el déficit europeo siguió reduciéndose hasta el 1% del PIB.

Después de la pandemia, los déficits aumentaron tanto en Europa como en los Estados Unidos, pero el déficit estadounidense creció más rápido y finalmente se acercó al 20% del PIB, aproximadamente el doble que el de Europa. El creciente déficit de Estados Unidos compensó el endurecimiento de la política monetaria entre 2017 y 2019, impidiendo un fuerte fortalecimiento del dólar antes de exacerbar la debilidad del dólar en 2020 y 2021 al comienzo de la pandemia.

Sin embargo, en el segundo trimestre de 2021, el déficit presupuestario estadounidense comenzó a declinar rápidamente y es ahora más bajo que el déficit de la Eurozona por primera vez en dos décadas. Un déficit más pequeño a menudo se equipara con una moneda más fuerte y un déficit presupuestario estadounidense que se reduce rápidamente. Esto parece ser un factor que apoya al dólar.

Y en último lugar, una política monetaria más estricta y posibles reducciones en los balances han coincidido con un fuerte aumento en las rentabilidades de los bonos europeos, pero particularmente fuerte en países con una deuda pública alta como Italia. Las crecientes diferencias soberanas entre países como Alemania e Italia parecen pesar sobre el euro, a pesar de la puesta en marcha de un mecanismo para evitar la ampliación excesiva de los diferenciales entre las distintas naciones de la eurozona desde el BCE.

Ver 4 comentarios