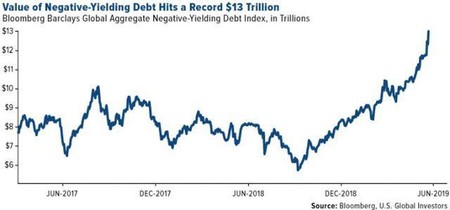

La situación en el mercado de deuda es verdaderamente el perpleja ya que recientemente los bonos con rentabilidad negativa han alcanzado la cifra de 13 billones de dólares, máximo en la serie histórica y nos indican cómo se están alterando las percepciones de riesgo, siendo los mercados cada vez más vulnerables a un shock.

Cuando hablamos de rentabilidades negativas en el mercado de bonos, nos referimos a tanto bonos soberanos como corporativos. Esta es la consecuencia más inmediata de una década de políticas monetarias excesivamente laxas que han desvirtuado por completo los mercados a través de su intervención.

¿Qué significa esto? A medida que los inversores acuden en masa a la renta fija, el universo de bonos con rentabilidades por debajo de cero está aumentando de nuevo, lo que se traduce en que los inversores están dispuestos a pagar a algunos gobiernos por mantener su deuda.

Vayamos a los precedentes

Anteriormente, se produjo un pico a mediados de 2016 en el que supuso el récord hasta la fecha de volumen de bonos con rentabilidades negativas, pero han habido novedades recientemente que han llevado a los títulos de deuda a superar esa cifra.

En primer lugar, nos tenemos que remontar a septiembre del año pasado, cuando los inversores tenían ciertas preocupaciones sobre endurecimiento excesivo por parte de la política monetaria de la Reserva Federal punto por aquel entonces, la renta fija asumía un volumen de 6 billones de dólares con rentabilidades negativas.

Sin embargo, recientemente se han incrementado las preocupaciones por la ralentización más acusada de la economía global, que a su vez ha llevado a las principales autoridades monetarias a cambiar sensiblemente su mensaje. Tanto la Reserva Federal, el Banco Central Europeo (BCE) han aplazado la subida de tipos de interés, incluso no se descarta un escenario de bajadas de tipos de interés, lo que significaría para la autoridad monetaria europea, explorar un escenario de tipos de interés negativos, al igual que lo ha hecho el Banco de Japón.

Mirando a Europa

Escenario del mercado de bonos está altamente alterado ya que hasta el 40% de los bonos mundiales está ofreciendo una rentabilidad menor del 1%, los de muchos casos ni compensa el avance de los precios.

Al otro lado del charco, la rentabilidad del bono estadounidense ha caído en picado alrededor de 120 puntos básicos desde el mes de noviembre, y está aguantando por encima de una rentabilidad del 2%.

Si Estados Unidos no conoce las rentabilidades negativas en el mercado de bonos, Europa sí... Tenemos 7,50 billones de euros de bonos del Estado en euros. De ese total, unos 2,98 billones de euros, o casi el 40 por ciento, ofrecen a los inversores menos del 0%, una pésima noticia para los inversores de un marcado perfil conservador. Eso en comparación con casi 37% en diciembre y fue la mayor participación desde abril del año pasado.

Examinamos por un momento la rentabilidad del bono a 10 años de referencia en Europa, el bono alemán, principios del mes de octubre está cotizando con una rentabilidad positiva del 0,57%. Actualmente se ha alejado de esa cifra y cotiza con una rentabilidad negativa del -0,3%, una cifra un por encima de su mínimo histórico que firmó la semana pasada.

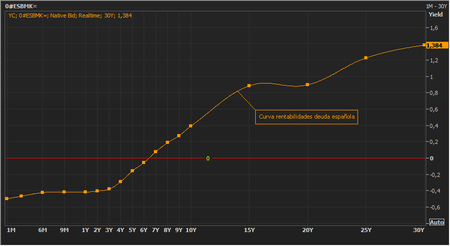

España no es ajena a esta situación, y es que actualmente su deuda con vencimiento hasta seis años se mantiene por debajo del 0%. Como dato curioso, las letras a un mes cotizan con una rentabilidad del -0,497%.

Los efectos de apretar más en políticas monetarias laxas

La caída de las rentabilidades está provocando subidas en todas las clases de activos y es, con diferencia, el motor más importante de los mercados en estos momentos. Su impacto en la asignación de activos y en el comportamiento de los inversores es profundo.

Para empezar, la rápida disminución de los costos de los préstamos está impulsando un repunte en los mercados de valores. La bolsa estadounidense, el S&P 500, alcanzó un máximo histórico la semana pasada a pesar de la reciente escalada del riesgo geopolítico y del escepticismo sobre un acuerdo de última hora para aliviar las tensiones comerciales.

Además, el hundimiento del coste de la deuda está obligando a los inversores a buscar oportunidades de mayor rendimiento en una continuación del "objetivo rentabilidad" que ha dominado el panorama de la inversión durante la última década, lo que implicará asumir mayores dosis de riesgo.

La fuerte caída del rendimiento de los bonos ha llevado a la esquizofrenia del mercado. Mientras que las expectativas de un estímulo adicional están alimentando el repunte de las acciones, el universo en rápida expansión de la deuda de rendimiento negativo está enviando una señal preocupante sobre el estado de la economía mundial.

Al flexibilizar la política, los principales bancos centrales del mundo corren el riesgo de aumentar la preocupación por la desaceleración. Los inversores esperan recortes de tipos en los Estados Unidos y una nueva ronda de medidas de alivio cuantitativo en Europa.

Sin embargo, en el fondo, existe cierto temor sobre las consecuencias de una política más flexible y dudan de que un mayor estímulo pueda contribuir en gran medida a impulsar el crecimiento, especialmente en el caso de una guerra comercial en toda regla.

Las rentabilidades de los bonos ultra-bajos aumentan las posibilidades de una venta brusca y desordenada en algún momento. Cuanto mayor sea la caída de las rentabilidades, mayor será el riesgo de una sacudida abrupta y dolorosa del mercado si las presiones inflacionistas comienzan a acumularse.

De hecho, la realidad es que cualquier noticia económica positiva en este momento, en lugar de estimular los mercados, amenaza con desencadenar otro episodio de turbulencia a medida que los inversores empiezan a preocuparse de que los bancos centrales estén menos dispuestos a proporcionar un estímulo adicional.

Esto no es solo una manifestación del comportamiento poco saludable que sigue prevaleciendo en un sistema financiero que sigue dependiendo peligrosamente del dinero barato, sino también una indicación de lo difícil que será para la Reserva Federal y el BCE apaciguar a los inversores sin avivar los temores sobre la ralentización mundial.