La estructura de edad de la población española ha cambiado significativamente, se tienen menos hijos y se alarga la esperanza de vida. Como resultado, la edad promedio de la población aumenta. Esto tiene importantes implicaciones para la sociedad en su conjunto. Crecer y vivir en una nueva sociedad es fundamentalmente diferente de crecer en una sociedad donde la mayoría de las personas son mayores.

Es aquí donde aparece la llamada paradoja de la longevidad. Y es que la mayor esperanza de vida presenta consigo la problemática de contar con un ahorro lo suficientemente importante para satisfacer las necesidades de toda esta etapa junto a la renta percibida por parte de las pensiones públicas.

En Estados Unidos que siempre nos toma la delantera en cultura del ahorro, los asesores financieros están tratando de abordar esta problemática. En la encuesta de InvestmentNews, el 55% de los asesores mencionaron "no ahorrar lo suficiente" como la crucial amenaza para la seguridad de la jubilación de sus clientes, sobrepasando los "ahorros para la jubilación que sobreviven" (35%) y "gastar demasiado en la jubilación" (30%).

En los últimos años, el 51% de los asesores hacían planes de jubilación asumiendo que sus clientes vivirían entre 85 y 94 años, mientras que en los próximos años el 27% de los asesores planificará con clientes que vivan entre esas edades, ya que se trasladarán a rangos de edades superiores.

Y aquí el primer paso a tomar no es otro que trabajar más para capitalizarse durante más tiempo. Una opción que tiene todo el sentido del mundo para los clientes que quizás no hayan ahorrado lo suficiente para la jubilación. En otras palabras, mantenerse en la fase de acumulación de activos y descendiendo la fase de distribución.

Eso no significa seguir trabajando a pleno rendimiento. Si las condiciones lo permiten, uno puede dirigirse a la jubilación activa ya sea a tiempo completo o parcial. En este último punto, se puede reducir la cantidad de días u horas o encontrar un trabajo a media jornada y dirigirse a una fórmula de jubilación parcial la sea anticipada u ordinaria.

El otro gran paso es cómo canalizar el ahorro obtenido hasta la fecha de abandonar la vida laboral y es aquí en el que se incorporan diferentes fórmulas para que las inversiones realizadas a través de nuestro ahorro nos ofrezcan rentas futuras.

El inmueble en propiedad será clave para afrontar los desequilibrios de la longevidad

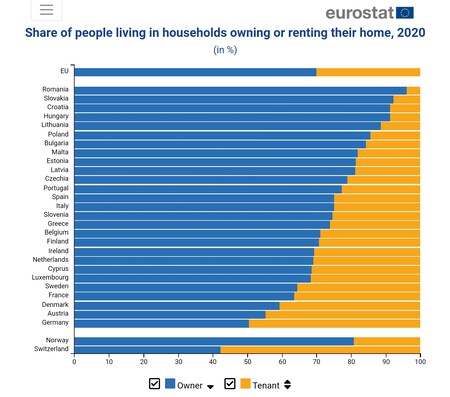

Si por algo se caracteriza España es por una elevada tasa de propiedad sobre la vivienda, siendo su principal fuente para canalizar el ahorro. Según los datos en Eurostat, 75,1% de la población en 2020 era propietario de su vivienda. Como referencia, el 70% de la población de la UE vivía en un hogar en propiedad, mientras que el 30% restante vivía en viviendas alquiladas.

Debido a esta situación, la vivienda en propiedad es el centro de las miradas para tratar de afrontar los desequilibrios generados a través de esa longevidad. Existen varias alternativas para obtener ingresos adicionales con la vivienda, que se pueden resumir en cuatro operaciones, distinguiendo si se transmite, o no, la titularidad del inmueble.

Si miramos las opciones con transmisión de la titularidad de la vivienda tenemos la renta vitalicia inmobiliaria y la transformación de la vivienda en una renta vitalicia asegurada.

La primera opción ofrece una operación en la que se transmite a una entidad aseguradora la titularidad de la vivienda, pero conservando su usufructo vitalicio, lo cual le permite habitarla o alquilarla. La segunda opción, se trata de una medida fiscal incentivadora, introducida por la Ley 26/2014, de 27 de noviembre, de modificación del IRPF. Solo la pueden utilizar los contribuyentes mayores de 65 años y se puede destinar a ella no solo cualquier vivienda, sino también cualquier otro elemento patrimonial (acciones, fondos de inversión, etc.).

Entre las opciones en las que no existe transmisión de la titularidad de la vivienda nos encontramos con la hipoteca inversa simple o la hipoteca inversa combinada con un seguro de rentas vitalicias.

El elemento diferencial entre ambas es que la hipoteca simple no cubre el riesgo de longevidad. Si el interesado sobrevive a la edad estimada de la operación, dejará de percibir los ingresos complementarios, lo cual debe advertirse y destacarse para evitar situaciones de necesidad en el futuro. Por otro lado, a través del seguro de rentas vitalicias sí se elimina el riesgo de longevidad y el interesado puede tener la seguridad de que durante toda su vida dispondrá de un nivel de ingresos fijos.

Ver 2 comentarios