El mes de julio fue positivo para la renta variable global porque vimos una subida de más del 10% en el MSCI World Index (EUR). Y es que desde los mínimos vistos a mediados de junio, las bolsas han iniciado una continua subida. En Europa, el Stoxx 600 se marcó, el mes pasado, una subida del 7% y nuestro Ibex 35 ha quedado absolutamente rezagado con una tímida subida del 0,71%.

En términos generales, gran parte de los sectores consiguieron anotarse rentabilidades positivas y especialmente de las empresas tecnológicas y de consumo discrecional, vinculadas al crecimiento económico, las rentabilidades más importantes. Al selectivo español le ha ocurrido que está sobrerepresentado en los sectores de servicios de energía, finanzas y comunicaciones que se mantuvieron prácticamente planos.

Los bancos centrales marcaron el pulso el mes pasado. La Reserva Federal aumentó tipos en 75 puntos básicos, sin embargo, el presidente Jerome Powell comentó más tarde que el ritmo de endurecimiento de la política podría disminuir a partir de ese movimiento. Por parte del BCE, elevó el precio del dinero en 50 puntos básicos más de lo esperado, poniendo fin a la era de tipos negativos. El BCE también presentó su nueva "herramienta anti-fragmentación" que está diseñada para evitar que salten las primas de riesgo de los países periféricos, especialmente Italia.

En general, lo que los mercados están valorando positivamente es que se está atacando a la inflación, aunque ello suponga dirigirnos hacia una recesión. De hecho, como comentamos recientemente, Estados Unidos ha entrado ya en recesión técnica.

Cuidado con las perspectivas en las acciones: La importancia de los márgenes

Esta subida experimentada puede tratarse de un espejismo. Si los bancos centrales consiguen controlar la inflación, vamos de cabeza a la recesión. O se pierde poder adquisitivo por el alza de los precios o por la contracción de la economía. La cuestión es elegir cuál debería ser el mal menor. Si nos vamos a una recesión las expectativas actuales del mercado se deterioran más por el descuento de flujos esperado, lo que no llevaría a menores cotizaciones.

En un entorno de alta inflación, el crecimiento de los ingresos no es difícil de conseguir. Los precios están aumentando en todas partes, y las empresas y los consumidores esperan una sorpresa. Las empresas pueden hacer crecer sus líneas superiores simplemente subiendo sus precios, sin necesidad de vender más unidades.

Pero los costes de los insumos (materias primas, transporte, salarios, y la lista continúa) también están aumentando. Las empresas de mayor calidad son las que pueden aumentar sus precios de venta más rápido de lo que los proveedores aumentan los suyos. Esa es la definición de poder de fijación de precios.

Por ello, tenemos riesgos evidentes para los márgenes de los beneficios empresariales derivados de un empeoramiento de las perspectivas macroeconómicas y un aumento de los costes. Los bancos centrales parecen decididos a controlar la inflación suprimiendo el crecimiento, lo que aumenta el riesgo de que se descarrile un reinicio posterior al coronavirus.

Y los márgenes han partido de una situación un tanto utópica. El crecimiento de los ingresos no ha tenido precedentes desde el Covid-19. Las empresas también han informado de un poder de fijación de precios sin precedentes en los últimos dos años en medio de interrupciones en el suministro. Entonces, la combinación del estímulo del gobierno y las interrupciones de la cadena de suministro por los cierres forzosos ha alimentado este ciclo alcista en los márgenes.

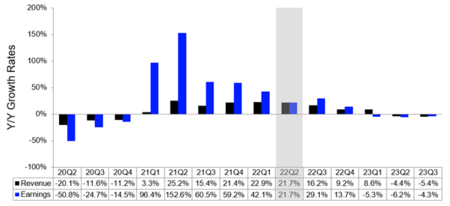

El crecimiento de los beneficios se mantuvo firme el primer trimestre del año frente a una inflación más alta, tipos de interés más altos y un posible "aterrizaje forzoso", ya que los beneficios y los ingresos año tras año crecieron un 42,1% y un 22,9%, respectivamente.

Si miramos las perspectivas para los próximos trimestres, la primera caída de los beneficios la veríamos en el primer trimestre del año siguiente (-5,3%) y en el segundo veríamos caída una caída conjunta de ingresos (-4,4%) y beneficios (-6,2%). Los riesgos de recesión están aumentando a medida que la liquidez se reduce y la confianza de los hogares se desploma.

Poner freno a la inflación

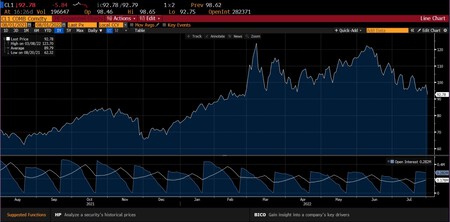

Los bancos centrales están emprendiendo una acción coordinada para matar la inflación. Esta respuesta supone atacar a la demanda y sus expectativas, lo que nos lleva a la sombra de la recesión. De ahí que los precios del petróleo se hayan contraído y el barril de Brent cotice por debajo de la barrera psicológica de los 100 dólares.

Ya hemos visto cómo los precios del petróleo han caído un 28% desde su máximo de cierre reciente de 123,70 dólares el 8 de marzo tras la invasión rusa de Ucrania.

Las subidas del crudo se revirtieron luego de un repunte en los primeros cinco meses del año, extendiendo las pérdidas de este mes luego de las pérdidas de junio y julio. La liquidación borró las ganancias de la invasión rusa de Ucrania, lo que aliviaría las presiones inflacionarias en la economía global que han llevado a los bancos centrales, incluida la Reserva Federal, a aumentar los tipos de interés.

La jugada está saliendo bien: la demanda se enfría. Por ejemplo, en Estados Unidos, el organismo energético EIA ha apuntado que los estadounidenses están usando menos gasolina que durante el verano pasado (cuando los precios eran más bajos), pero incluso durante el verano de 2020, cuando el covid-19 todavía restringía los viajes.

Por el lado de la oferta, la Organización de Países Exportadores de Petróleo y sus aliados, incluida Rusia, acordaron un pequeño aumento en la oferta colectiva para septiembre, al tiempo que advirtieron que su capacidad disponible era extremadamente limitada. Arabia Saudita, el líder de facto del grupo, ha impulsado los precios del petróleo a niveles récord para los compradores asiáticos.

Desde la óptica europea, si bien la invasión rusa de Ucrania no eliminó de inmediato la actividad económica en Europa, la amenaza de que Rusia corte el suministro de energía a Europa sigue siendo un riesgo económico importante. Después de caer a niveles muy bajos el invierno pasado, los inventarios de gas natural en Europa han estado creciendo a un ritmo típico en esta época del año.

El almacenamiento estaba lleno en un 62% el 9 de julio y está en camino de alcanzar su objetivo del 90% en noviembre, cuando las necesidades de calefacción en invierno suelen aparecer.

Ver 1 comentarios