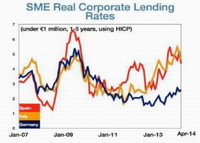

Las plataformas de "compra ahora y paga después" están explotando, y esto es lo que cobran respecto a actores más tradicionales

Economía DomésticaComprar, comprar, comprar... A veces hay cosas que necesitamos comprar y ese mes nos viene fatal, y otras veces hay productos fuera de nuestro alcance. Pero las plataformas de "compra ahora y paga después" están haciendo furor...

Leer más »