El proceso de construcción de Europa se realizó mediante una integración progresiva. El mercado único de bienes, servicios, capital y mano de obra, impulsado en el año 1986, fue un paso importante en esa dirección. La Unión Económica y Monetaria, mediante el euro, llevó la integración más allá, formalizando un bloque económico, entorno a una moneda, con unas condiciones económicas y legales para ser miembro del selecto club.

En principio, todos los Estados miembros de la Unión Europea forman parte de la unión económica y monetaria, lo que significa que coordinan sus políticas económicas en beneficio de la UE en su conjunto. Sin embargo, eso no significa que todos los Estados miembros de la UE se encuentren en la zona del euro... Sólo aquellos que han adoptado el euro son miembros de la zona del euro.

En la actualidad, hay nueve estados miembros de la Unión Europea que no participan en la zona euro: Bulgaria, Croacia, la República Checa, Dinamarca, Hungría, Polonia, Rumania, Suecia y el Reino Unido. Dinamarca negoció un acuerdo de no participación y por lo tanto no es objeto de una evaluación de la convergencia para entrar hasta que lo solicite y el Reino Unido decidió, el pasado junio, abandonar la Unión Europea.

Los criterios para ser miembro del euro

La adopción de la moneda única es un paso crucial en la economía de un Estado miembro. Su tipo de cambio es fijo de manera irrevocable y la política monetaria se transfiere a las manos del Banco Central Europeo, que lleva a cabo de forma independiente para toda la zona del euro.

Los criterios de ingreso económico tienen por objeto asegurar la convergencia económica entre las economías de la Eurozona también conocidos como criterios de Maastricht y fueron acordados por los Estados miembros de la UE en 1991 como parte de los preparativos para la introducción del euro.

Pero.. ¿Cuáles son los criterios para el club de la moneda única? Los criterios de convergencia se definen formalmente mediante un conjunto de indicadores macroeconómicos que miden las siguientes variables:

La estabilidad de precios, que muestra la inflación está controlada. Este dato no puede ser superior a 1,5 puntos porcentuales de los tres miembros con mayores datos de inflación.

Solidez y sostenibilidad de las finanzas públicas, a través de límites al endeudamiento y la deuda nacional para evitar déficit excesivo. El valor de referencia para el déficit es el 3% y de la deuda pública es del 60%. .

La estabilidad del tipo de cambio, a través de la participación en el Exchange Rate Mechanism que supone durante al menos dos años sin fuertes desviaciones de la paridad central.

Los tipos de interés a largo plazo, evalúan la durabilidad de la convergencia conseguida por el cumplimiento de los criterios anteriores.

¿Son suficientes estos criterios?

Sin embargo, todo parece indicar que los criterios de convergencia no han sido sólidos y suficientes para la formación de la moneda única y el mercado único. Son criterios económicos muy macros que obvian aspectos tan relevantes para una economía como derechos de propiedad, intervención del estado en la economía, la regulación en materia laboral o un idioma común que facilite la movilidad de personas.

Quizá el elemento más destacable lo encontramos en materia fiscal... La UE no tiene un papel directo en el establecimiento y cobro de impuestos. Cada Estado, y no la UE, es quien decide la cantidad de impuestos que pagan sus contribuyentes. Tampoco se establece un criterio del peso del sector público en la economía, como porcentaje del PIB.

Por ejemplo, si nos centramos en el IRPF o el Impuesto de Sociedades, la UE sólo cita que se debe garantizar y respetar los principios de no discriminación y libre circulación en el mercado único.

En relación al IVA y de los impuestos especiales sobre la gasolina, el tabaco y el alcohol, la UE decidió establecer un marco general de normas y tipos mínimos (IVA mínimo del 15%) para evitar la distorsión de la competencia entre los países de la UE pero no existe un tipo general común.

También se echa de menos cierta dureza en Europa sobre el cumplimiento de Maastrich para todos los países que incumplen el Tratado. Siendo correcto un criterio de deuda pública sobre PIB del 60%, en la Eurozona en el año 2015 el promedio de deuda pública era del 90,4%. ¿Bruselas debería intervenir directamente antes de sobrepasar estos límites o limitarse a hacer recomendaciones?

Economías heterogéneas y política monetaria común... Mala combinación

Dado que en sus inicios, el euro no se centró en resolver estos criterios comunes, como resultado dio lugar a economías muy heterogéneas con diversos incentivos, por lo que la política monetaria del BCE genera aún más distorsiones una vez aplicada a los diferentes países. Vayamos con un ejemplo...

A principios de milenio Alemania era el enfermo de Europa. Si nos centramos en sus números, el crecimiento económico de Alemania en promedio alrededor del 1,2% al año desde 1998 y 2005, incluyendo una recesión en 2003, y la tasa de desempleo aumentó del 9,2% en 1998 a 11,1% en 2005.

En el lado opuesto estaba España, una economía que mostraba buen dinamismo económico (crecimiento del PIB año 2000 del 5,3%) desde la parte final del siglo XX y principios del XXI, la que la tasa de desempleo se estaba reduciendo al mismo tiempo que los niveles de deuda pública se mantenían por debajo del 60% a principios del milenio.

La divergencia de ambas economías tiene sus consecuencias al aplicar la misma política monetaria. Cuando una economía está en auge, la inflación tiende a elevarse, mientras que cuando una economía está estancada o en recesión, la inflación tiende a ser baja.

Por esa razón, en los países con alta inflación, los mismos tipos nominales llevan a que los tipos de interés reales (tipos nominales menos inflación) tienden a ser muy bajos o incluso negativos, lo que supone un efecto catalizador, un nuevo impulso, a través del consumo y de la inversión, lo que genera distorsiones o burbujas.

Recordemos que en el año 2001, los tipos de interés nominales del BCE empezaron a bajar del 4,50% hasta el 1% en junio de 2003. Para una economía como la alemana era un escenario positivo para su reestructuración ya que la inflación era inexistente, por lo que los tipos reales se acercaban a los nominales.

No obstante, España necesitaba tipos de interés más elevados... Fruto de su auge económico el IPC se situaba por encima del 3%, por lo que bajos tipos de interés sólo hacían que generar tipos reales bajos o negativos con efecto burbuja, por aquel entonces, enfocado en el mercado inmobiliario.

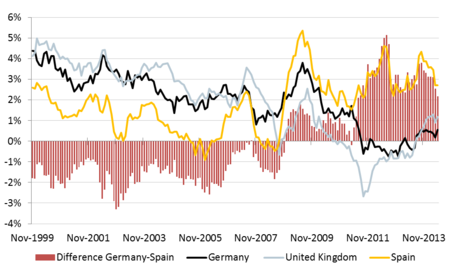

En el siguiente gráfico podemos ver que mientras que los tipos reales de Alemania se encontraban por encima del 3%, España estaba viviendo un escenario de tipos reales muy bajos, incluso negativos a finales de 2004 y principios de 2005.

Establecer tipos reales bajos o negativos se traducía en España en grandes facilidades de crédito para la compra de vivienda, lo que derivó en una burbuja inmobiliaria. El incremento anual del crédito al promotor era una locura y se acercaba a finales de 2006 al 40%, frente al 22% en los créditos hipotecarios a compradores de vivienda.

Las distorsiones actuales

A día de hoy la distorsión principal que existe en la Eurozona la encontramos en el mercado de renta fija. En la crisis de Euro, el BCE mandó un mensaje de calma a los mercados que no se fiaban de la capacidad de pago de muchos de los socios de la moneda única.

Este mensaje se ha implementado mediante la intervención pura y dura del mercado de deuda, alterando la parte corta de la curva de bonos mediante tipos de interés que se sitúan en el 0$ y la parte larga mediante la compra de bonos en el mercado secundario. Una intervención que supone 80.000 millones de euros mensuales.

La premisa principal era que los estados implementaran las reformas correspondientes, mientras el BCE le daba "al botón de stop" y así se pudieran refinanciar los vencimientos de deuda pública.

Sin embargo, la Eurozona ha llegado a una coyuntura muy delicada para el largo plazo. Muchos países no han aprovechado este tiempo para llevar a cabo reformas estructurales de calado ya que veían como al incrementar su deuda pública, los intereses exigidos descendían... Un incentivo más que perverso.

En el mercado de renta fija, podemos ver como muchos bonos cotizan a TIR´s nominales negativas y muchos estados consiguen emitir deuda a intereses negativos. Un escenario idílico en el corto plazo, que puede tener graves consecuencias en el largo plazo si la burbuja de renta fija llega a su fin y hay que refinanciar un monto de deuda aún mayor.

Imagen | Christopher Lotito

Ver 19 comentarios